新华保险蓄势待发 开拓中国寿险辽阔蓝海" width=300 height=114> |

1、公司概况:中国领先的大型寿险公司

1.1公司简介:专注寿险,市场占有率长期领先,保费增速行业第一

新华人寿保险股份有限公司(以下简称“新华保险”或“公司”)成立于1996 年,是《保险法》颁布后

相关公司股票走势

![]()

成立的第一批全国性专业寿险公司之一,公司自2004年以来一直位居全国寿险公司前五位。根据中国保监会公布的数据,截至2011年9 月底,中国经营人身险业务的寿险公司共有61家,其中中资36家,外资背景25家,新华保险2011年1-9月的原保险保费收入(经二号解释调整)为人民币744亿元,市场占有率提升至9.7%,位列中国寿险市场第四。截至10月份,新华保险市场占有率提升至10.0%,位列中国寿险市场第三。

自1996 年成立以来,公司保持保费快速增长。根据中国保监会公布的数据(未经二号解释调整),公司2008年至2010年原保险保费收入的年均复合增长率达到29.7%,增速在中国前五大寿险公司中位列第一,并超过同期中国寿险行业平均19.6%的增速。

表1:中国寿险行业主要参与者按原保险保费收入计算的市场份额:

(1)未经二号解释调整

(2)经二号解释调整

资料来源:公司招股说明书

1.2股权结构良好,境内外股东对公司的发展形成强有力支持

公司拥有良好的股权结构,主要股东均在各自领域享有很高声誉。第一大股东汇金公司在促进公司改善治理结构、加强内部控制和风险管理等方面起到积极和重要的作用。第二大股东

宝钢集团,是中国最大的综合性企业之一。全球最大的保险集团之一苏黎世集团,作为公司的第三大股东,自2000年入股以来为公司提供了精算和资产负债管理等领域的宝贵经验。与境内外股东长期的合作关系,有助于公司继续受益于其行业经验和专业技能。

图1:公司A+H首次公开发行前股权关系及集团架构图

资料来源:公司招股说明书

1.3本次发行情况

本次发行公司采用A+H同时发售,计划发行不超过15,854万股A股,占发行后总股本的比例不超过5.1%(若全额行使H 股超额配售选择权则为不超过5.0%);同时公司拟通过香港公开发行和国际配售发行不超过35,842万股H股(若考虑全额行使H 股超额配售选择权则为发行不超过41,218.3万股H 股)。公司A股和H股发行后,新发行A、H股股份占公司发行后总股本的比例为16.6%(若全额行使H 股超额配售选择权则为18.0%)。公司此次募集的资金将全部用于充实资本金,以支持未来业务增长。

表2:本次A+H发行后的股本变化及流通股占比(单位:万股)

资料来源:公司招股说明书、怀新投资

2、中国寿险市场发展前景广阔

自1982年我国恢复寿险业以来,国内寿险市场持续快速强劲增长。根据瑞士再保险公司发表的Sigma 报告,2001-2010十年间,中国寿险保费规模年复合增长率约为28%,而亚洲(除中国和日本)、欧洲和北美市场同期的增长率为13.8%、8.5%和2.1%,高增速表明当前我国寿险需求仍未得到有效满足。随着未来城镇化的持续推进,人口老龄化比例的快速提高,以及居民收入的增长、中产阶级规模的扩大、人们保险意识的日益增强,中国寿险行业的高景气还将持续,未来可开拓的市场空间仍然十分广阔。

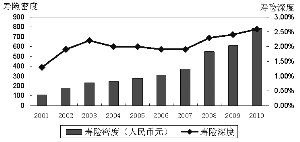

图2:我国寿险业保险密度和保险深度

资料来源:公司招股说明书、怀新投资

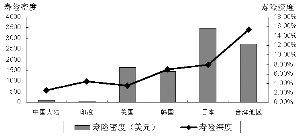

根据中国保监会数据,2010 年中国寿险市场的原保险保费收入为人民币10,501亿元,寿险密度(按人均寿险保费额计算)和寿险深度(按寿险保费总额占国内生产总值的百分比计算)稳步上升,但与发达国家和地区相比,大陆地区的保险深度和密度仍然处于较低水平。根据瑞士再保险公司披露的2010 年数据,中国的寿险密度仅为106 美元,而日本和美国分别为3,473 美元和1,632 美元;2010 年中国的寿险深度仅为2.5%,而日本和美国分别为8.0%和3.5%。上述相对较低的寿险密度和寿险深度,表明中国寿险市场具备相对较强的增长潜力。

根据保险业十二五规划,“2015年,全国保险保费收入争取达到3万亿元。保险深度达到5%,保险密度达到2100元/人。保险业总资产争取达到10万亿元”。这意味着,十二五期间保费收入年均复合增速仍能达到 15%。

图3:我国与发达经济体在寿险密度和寿险深度指标上的对比

资料来源:公司招股说明书、怀新投资

3、公司的竞争优势和投资看点

公司专注于寿险业务,在业务规模快速增长的发展过程中,始终坚持以价值为导向的优质业务结构和领先的产品理念,致力于设计并销售有助于保持稳定总保费收入的长期个人期交寿险产品,以推动价值增长。公司突出的经营优势是以价值为导向的优质业务结构及高绩效的全国分销网络。此外,本次IPO补充资本金后,公司2011年末的偿付能力将大幅提高,并满足监管要求,公司将由此挣脱业务发展及投资领域等方面的束缚,经营绩效有望获得进一步显著改善。

3.1以价值为导向的优质业务结构及高绩效的全国分销网络

●保费质量较高。2008年至2010年公司的首年期交保费的年均复合增长率达到了42.3%,远高于首年趸交保费17.3%的同期年均复合增长率。2011年1-6月,公司首年期交保费占首年保费收入比重达到 41.0%,均高于同期的

中国人寿及太保寿险,与平安寿险的差距也逐渐缩小(平安寿险得益于营销员渠道贡献的保费占比较高)。

表3:公司的首年期交保费占比高于国寿和太保

资料来源:公开资料

●银保期缴业务是公司经营亮点,银保渠道优势将持续。银保渠道是公司主要的个人寿险业务分销渠道之一,从公司目前保费结构来看,超过 60%的保费来自银保渠道。公司是国内较早进入银保市场的寿险公司,也是较早在银保渠道开展期交业务的大型寿险公司,在公司通过银行保险渠道获取的保费中,5年期及以上期交保费占首年期交保费比例由2008年的55.1%上升到2011年1-6月的79.7% ;2011年1-6月,公司银行保险渠道首年期交保费占该渠道首年保费的26.7%,该比例明显高于其他 A股上市保险公司。

表4:公司银保渠道的首年期交保费在该渠道首年保费的占比优势明显

资料来源:公开资料

公司在银保渠道中主要通过国五家大型商业银行、邮政储蓄银行、股份制商业银行及地方性商业银行提供保险产品并在该渠道中获得快速增长。截至2011 年6月30日,公司在全国范围内有超过 2.5 万个银行保险网点,并拥有约 1.5 万名银保专管员。我们认为公司在银保渠道的经营优势将持续,在产品层面,公司不仅为各银行提供具有特色及市场竞争力的保额分红系列产品,还为部分银行提供独家代理销售的专属产品;在销售队伍上,公司率先在业内推行了银行保险理财规划师资格认证制度,到去年底,取得银行保险理财规划师资格认证的人数大约为5500人,居行业之首。此外,公司的第一大股东汇金公司持有我国前四大国有商业银行35%~68%的股权份额,因此公司在全国性重点银行的合作优势上是其他保险公司难以比拟的。

●个险代理人团队初具规模,人均产能改善显著。截至2011年中期,公司代理人团队规模约20.4万人,人均产能人民币4,155元。营销员的月均首年保费收入也逐步提升,2008 年与太保人寿不相上下,但至 2011 年上半年已较其高出10%;个险客户的13/25个月继续率虽然略低于同业,但提升的速度较快,如 2008 年25 个月的继续率仅为77.5%,到 2011 年上半年已快速提升至 89.1%。

3.2资本约束解除后蓄势待发

偿付能力是保监会的监管核心,同时充足的偿付能力也是公司拓展业务的必要条件。公司2008年以来偿付能力一直低于100%,偿付能力不足使得公司在开设分支机构以及分派股利方面受到限制,同时也影响到公司在基础设施债券、未上市股权以及不动产方面的投资。本次A+H股首次公开发行融资后,新华保险偿付能力预计将大幅提升并满足监管要求,未来很有可能通过设立分支机构实现业务规模的进一步扩张,并通过投资渠道的放开提升投资收益率和公司整体盈利水平。

●网点扩张。截至2011年6月末,公司已建有遍布全国绝大部分省级行政区的分销网络(仅港澳台和西藏没有分公司),与国内已上市保险公司相比,新华保险的分支机构数量相对较少但机构产能相对较高,未来进一步铺设分支机构而提升保费收入的发展空间较大。此次发行融资后,公司很有可能扩张分支机构,未来营业网点的大幅增加将有效地拉动公司保费的增长并带来新业务价值的快速增长。

表5:受偿付能力约束公司的分支机构(家)增长缓慢

(1)于往绩期内开设的所有新分支机构均已获中国保监会的当地派出机构批准

资料来源:公司招股说明书

●投资收益率有望明显提升。由于偿付能力充足率一直处于“不足类”,公司的投资受到较多限制,截至今年6月30日,另类投资占2.5%,低于同业;权益类投资占比9.2%,亦低于目前已上市三家保险公司。本次A+H股发行完成后,公司偿付能力充足率预计将大幅提升并满足监管要求。随着公司偿付能力状况的改善,公司未来可能扩展投资渠道,例如境外投资、未上市公司的股权、不动产、无担保债券及基础设施项目债权投资计划等新的投资类别,以实现投资组合的进一步多元化,长期投资收益率有望明显提升。

4、公司估值及投资建议

新华保险为纯寿险公司,而三家已经实现A+H两地上市的保险公司中,

中国平安和

中国太保的业务中都包含其它占有重要地位的非寿险业务,因此,我们倾向于参照中国人寿这样的纯寿险公司来给新华保险进行估值。截止2011年中期,新华保险的每股内含价值为人民币16.28元,每股新业务价值为人民币1.81元。预测 2011年末,公司的每股内含价值为人民币 16.85元,每股新业务价值为人民币2.01元。目前中国人寿股价的新业务价值倍数为9倍,参照中国人寿的估值水平,新华保险的每股评估价值人民币34.94元,考虑到公司上市融资后,新业务价值增速将提高,具备更好的成长性,可以给予公司的新业务价值倍数适当溢价,按12倍估值为人民币40.97元。因此,我们认为新华保险目前合理的二级市场价格区间为人民币34.94-40.97元。

(深圳市怀新企业投资顾问有限公司)(CIS)

发行数量(股本)

发行前

总股本

发行后

总股本

发行比例

A股

H股

合计

A股

H股

合计

H股未行使超额配售权

15,854

35,842

51,696

260,000

| | 311,696 | 5.09% | 11.50% |

| 16.59% | | | | H股全额行使超额配售权 |

| 15,854 | | 41,218.3 | | 57,072.3 | | 260,000 | |

| 317,072.3 | | 5.00% | | 13.00% | | 18.00% | | |

新华保险蓄势待发 开拓中国寿险辽阔蓝海" width=300 height=114>

新华保险蓄势待发 开拓中国寿险辽阔蓝海" width=300 height=114>