债市一片凄风苦雨之际,又有雪上加霜的消息传来。

8月15日,银监会就《商业银行资本管理办法(征求意见稿)》(下称《办法》)公开征求意见。《办法》提高并细化了商业银行资本监管要求,调整了部分资产风险权重的设定。

“此举在短期内

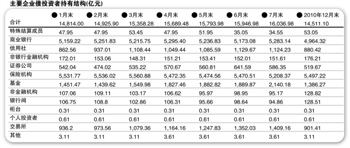

影响不明显,但长期来看,会对商业银行的信用债持有量造成冲击。”8月16日,平安证券固定收益部副总经理石磊对本报记者表示,由于商业银行在城投债方面持有不多,未来监管新规的主要影响会体现在短融和中票方面。目前,商业银行是银行间债市的主力机构投资者,在信用债领域亦是占据大半江山。中国债券信息网最新数据显示,商业银行在短融和中票的持有量上,均占比超过市场总额的50%以上,企业债占比则稍逊在30%左右。

此次新规出台之后,机构纷纷预期对于商业银行的债券持有将产生较大影响,其中,对于未来持有风险相对较高的信用债,商业银行势必趋于谨慎。

而在此之前,另一大与商业银行并驾齐驱的主力机构保险资金减仓信用债趋势已然明显。

在这个即将过去的夏天,信用债市如临寒冬,一片萧瑟。

不过,“总有一个地方能找到牛市”。在股市、债市皆衰的众人恐惧之际,基金经理们相信,债市离最坏时已不远,泥沙俱下之时未必不是淘沙见金之机。

银行退却信用债

论及中国银行间债市的最大买家,非商业银行莫属。不过,在监管趋严的背景下,这位大买家正不断退却。

主力退却信用债领域自城投债始。

2011年1月初,银监会创新部向各主承销商业银行下发《加强商业银行信用债承销业务风险管理的通知》的征求意见稿(下称“征求意见稿”),拟将商业银行主承销的信用债规模纳入银行客户授信额度,并相应计提风险资本,同时要求银行将被动持有的债券纳入专户,并增加其风险权重。

此举将信用债规模纳入银行客户授信额度,避免单家主体过度借债。这对于城投债影响颇大,城投债的发债主体系各地方政府融资平台,其融资方式以贷款为主、信用债为辅,商业银行对二者额度进行累加总控之后,二者便形成此消彼长的关系。

“此后,商业银行在城投债领域就没什么话语权了。”石磊介绍,银行目前主要通过表外的理财产品持有城投债。

中国债券网数据显示,截至7月31日,商业银行持有的企业债票面总额为5283亿元,占企业债市场总额的33%,相对于其在短融和中票的市场份额,大为逊色。

数据显示,目前,商业银行是短融和中票的最大买家,截至7月31日,商业银行持有中票票面总额达10584亿元,持有短融票面总额达3778亿元,分别占到总量的64%和53%,堪称绝对主力。

此次银监会推出的新规,影响则主要波及商业银行表内所持的短融和中票。

在风险权重体系变化当中,对我国中央政府投资和评级 AA-级以上国家和地区的中央政府投资的公用企业债权,原来的风险权重为50%,上一版的征求意见稿即取消特殊待遇,将其纳入企业债权范畴,此次征求意见稿对此没有异议。

新规一旦于明年初正式实行,或将对商业银行资产负债表内的短融和中票造成冲击。

“目前,在实际操作当中,银行对于信用债对资本的占用没有算得非常清楚,未来在梳理清楚之后,势必会对银行表内的短融和中票持有量造成冲击。”石磊表示。

险资退却基金加仓

主力机构商业银行在政策步步紧逼下,面临退却信用债市场的局面。而另一实力不容小觑的机构险资,则已经开始用脚投票了。

在城投债风险凸显,流动性持续紧缩的局面下,7月份至今的债市一片哀鸿遍野,抛盘汹涌,而其中的主力卖出机构便是险资。

公开信息显示,云投事件持续发酵的7月份,保险公司大举减持债券493.39亿元,成为7月卖债的主力,单月减持量创下历史新高。

其中,以城投债为主的企业债,险资减仓便达262亿元。在所有券种当中,险资几乎选择了全线减持,仅短融券有小幅加仓。

拉长时间线来看,今年1月末,保险机构持有的企业债票面总额达5531亿元,至4月底稍微减仓至5472亿元,此后一直在5470亿元左右波动,没有明显的加减仓举动,直至7月份,减仓262亿元,受城投债风险事件影响明显。

相对于险资的保守,在债市风声鹤唳之际,基金却选择逆流而上。

中国债券信息网数据显示,截至7月31日,基金持有风暴眼中的企业债票面总额为2140亿元,而在6月底,这一数字是1890亿元,增仓250亿元。

同样放长眼光来看,基金在今年1月末持有的企业债票面总额则为1451亿元,4月份大举加仓至1827亿元,彼时,关于地方政府投融资平台债务风险讨论正酣,基金此举可谓逆势加仓。此后,基金的企业债持仓量一直维持在1800亿元左右。

与此同时,截至2011年7月底基金持债总量为14172.64亿元,首次站上1.4万亿元大关,创出历史新高。

基金加仓的动机,或源于有人在危机中看到了硬币的另一面。

有债券基金经理在公开媒体上表示,其对债市全面看好。“目前利率产品的绝对收益率正处于高位,政策性金融债经充分调整后价值已高于国债;信用产品方面,虽然地方融资平台负面消息不断,城投债严重承压,但与供给放量相伴的是买方市场即将到来,有利于资产配置;转债产品方面,大盘转债持续发行,将为市场提供大量廉价筹码。”