|

汤子勤 绘

案例背景

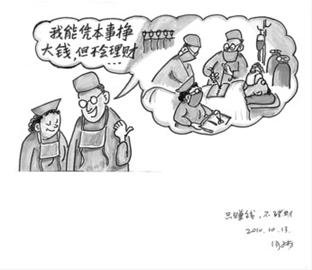

赵医生今年41岁,在一家大医院做主任医师,在行业内小有名气,还经常被外地医院请去做专家门诊,年收入超过30万元。太太在同一家医院做护士,年收入也有10万元。赵医生工作挺忙,还要不断充电学习,几乎把全部精力都奉献给了工作。夫妇俩至今没有要孩子,目前也没有“造人”的计划。紧张工作之余,赵医生和太太要么听听音乐,要么沉迷电玩游戏,这几乎构成他们生活的全部。

赵医生虽然收入不菲,但不善投资理财,目前只有一套中环附近的自住房,市值220万元左右,没有贷款。现金资产超过100万元,零零散散存在银行中。此外,尚有30万元借给了小姨子买房。一辆中级车价值15万元。赵医生夫妇玩音响和电玩,再加上夫妻俩吃饭购物请朋友,每月消费超过1.2万元,属于大手大脚,随心所欲的冲动型消费。

理财目标

1、家庭每年尚有结余,如何规划这些家庭资产?夫妇俩承认不善于投资,自嘲“财商为零”,更懒得去做投资,希望能有简单易行的理财办法。

2、“家庭资产要跑赢CPI”的说法令夫妇俩很紧张也很困惑,想问理财师:没有财商、没有兴趣、精力,也一定要理财吗?埋头工作算不算一种理财?

家庭财务分析

(一)资产状况分析

一般在近期没有重大资本支出计划的情况下,家庭流动资产比率应保持3-6个的月支出以备不时之需。按照赵医生的家庭支出,保留6万-7万元的现金即可。

由于流动性资产的收益较低,自用性资产主要体现客户目前的生活品质,因此投资性资产是客户实现未来理财目标最可依赖的资源。

客户投资资产比率较低,意味着理财收入较少,这对客户实现未来的财务目标是一个非常大的障碍。因此投资资产比率应保持在50%以上,以保证其已有的财务资源能有较为适当的增长率。赵医生家庭的投资性资产比例不到30%,且存在定期存款里,每年只能获得2.25%的固定收益。

资产负债率反映的是客户的负债和财务负担情况。根据经验法则,客户的资产负债率宜在20%至50%之间。资产负债率过低,说明客户尚未合理利用财务杠杆实现家庭资产的增值。

(二)收支状况分析

收入结构分析:该客户家庭主要收入来源于夫妻俩的工资收入,其中赵医生本人的收入占到家庭总收入的75%。对一个收入来源比较单一家庭,提高理财收入是有效的规避风险的方法。

支出结构分析:家庭消费性支出占到总收入的37.5%,根据经验法则,在没有贷款本息负担的情况下,消费性支出占总收入的比例(即消费率)以不超过70%为宜。赵医生该项比例适当。理财性支出比率可衡量客户的理财积极性并间接衡量客户的负债情况和保障情况。赵医生的理财性支出比率为0。如果理财性支出过低(小于总收入的10%),说明客户家庭的理财积极程度不高。如果过高(如超过30%),则很有可能支出过高,有一定的流动性风险。

储蓄运用分析:储蓄分固定储蓄额和自由储蓄额两个部分。固定储蓄额主要是用于贷款还款的本金摊还部分和长期理财目标的定期储蓄和投资部分,自由储蓄则主要用于短期目标的实现或额外提前还款。自由储蓄率=自由储蓄÷总收入×100%,自由储蓄率可以10%为目标。赵医生的自由储蓄率占到税后收入的63%,比例很高,若合理安排可作中长期理财规划。

理财师建议

无负担也不能无保障

即使赵医生夫妇是救死扶伤的医护工作者,也面临疾病、意外等风险,而保险是家庭理财中必不可少的风险管理工具。对于赵医生家庭来说,首先须购买意外险,避免因意外或身故带来家庭巨额资金支出。其次,赵医生及妻子均应购买重大疾病险与养老保险,避免因病致贫,损失家庭积蓄和未来的养老金。建议选择分红型产品,附加险种侧重于重大疾病保险、意外伤害保险。通过保险安排,可有效保障赵医生家庭面临的意外、疾病、养老等风险,无论发生何种情况,都有充足的经济保障,没有后顾之忧。

可拿信用卡作应急备用金

储蓄3-6个月的固定生活费(大约6万-7万元),应对紧急开销。可以拥有一张较高透支额的信用卡,作为应急资金备用。

调整投资资产的配置

通过合理配置不同类别的资产降低投资风险,提高整体回报。赵医生和太太都是上班族,工作繁忙,建议他们以买开放式基金作为主要的投资方式。根据其对于风险的承受能力和对于回报的期望值,可以稳健型配置为目标,力求在风险相对较低的前提下使年化收益率达到8%左右。

根据目前市场状况,赵医生不妨按照4:6的比例将50%—60%的资金投入股票型基金和债券型基金。股票型或混合型基金作为积极配置,同时搭配债券型基金作为稳健配置平衡收益和风险。购买基金的数量可以在3至4只,方便管理。在股票型基金的投资方式上,主要运用定期定额的购买方式,这样可以有效地摊低成本,降低风险。定投股票型基金是定期定额存入,收益高,风险小,适合中长期投资。

余下的40%—50%的资金可以购买一些存续期在一年左右,收益高于定期存款银行理财产品,很适合没有时间关注市场行情的人士。

如果每年坚持这样的投资资产配置,并且适时地调整具体产品,严格监督执行的状况,赵医生夫妻便会达成他们的财务目标,拥有财务丰裕的晚年生活。

[理财师手记]

丁克家庭更需要储备养老金

优越的经济条件,充沛的工作精力,丰富的业余生活,这都是丁克族令人羡慕的地方。在家庭理财方面,丁克们可以不必像拖家带口的朋友们一样为孩子成长的压力积蓄钱财,省吃俭用,牺牲自己的爱好。但是,随着年龄的增长,相比有子女家庭可以得到孩子的赡养接济,丁克家庭所需要的养老和医疗,包括将来的护理费用,必须全部靠自己积攒。在通货膨胀率大于存款利率的时期,时间侵蚀着财富,因此,用全面的保障来规避突如其来的风险,用合理的资产配置来保证资产的保值和增值,是稳妥的选择,只有拥有这“双桨”,才能将赵医生这样的丁克家庭划向幸福的彼岸。