今年以来,席卷各大城市的限购限价令吹冷了国内楼市,而海外房地产市场所蕴藏的大量投资机会让不少国内投资者跃跃欲试,而REITs(房地产投资信托)公募基金扬帆起航,将投资海外不动产的门槛大大降低,基民投资千元即可变身海外房产的“包租公”。从过往数据来看,投资海外REITs,长期投资收益较为稳定,年分红回报率在8%左右,但短期投资可能需要承受较大的风险。

文/图/表记者吴倩

收益

年均分红回报约8%

国内投资者直投海外房地产一般会面临投资门槛较高、信息不对称、流动性较差等多重因素困扰,近期,主投海外REITs产品的基金产品的出现填补了这一空白,将投资海外房地产的门槛直降到普通开放式基金的水平1000元。

长期投资:

权益型REITs很少亏损

REITs简单地说是专业投资经营管理房地产的信托基金,其最显著的特点就是分红率比较高。根据好买基金研究中心提供的数据总体来看,购入权益型REITs可以提供给投资者较高且稳定的分红回报。一般来说,权益型REITs很少亏损,每年红利发放都比较稳定,年分红回报率在8%左右,近几年有所降低。

而长期投资REITs回报非常显著。最近20年的数据显示,投资美国权益型REITs、标普500指数和纳斯达克指数的总回报分别为 8.99倍、3.48倍和4.87倍,REITs的表现最好。

短期投资:

收益波动率堪比股票

目前,我国有两只正在发行的投资于海外REITs的QDII基金,分别是诺安全球收益不动产基金与鹏华美国房地产基金。上周,国投瑞银旗下首单主投亚太地区REITs的专户产品也完成证监会合同备案,成为国内基金业首个REITs专户产品。

不过,尽管长期投资收益可期,但从过往业绩表现来看,REITs短期投资可能需要承受较大的风险。

从波动率的情况看,REITs的波动率在一些情况下堪比股票。美国权益型REITs从1972年到2010年总体的平均年波动率为15.04%,这一数值介于代表价值股的标普500指数14.32%和代表成长股的纳斯达克指数20.05%之间。

对比

主投美国产品风险收益较高

目前市场上投资于REITs的QDII公募基金有两只,都是以投资权益型的REITs为主,但预期风险收益特征略有不同。诺安全球收益不动产基金的投资地域最广,在全球范围内进行投资;鹏华美国房地产基金主要投资于美国REITs。

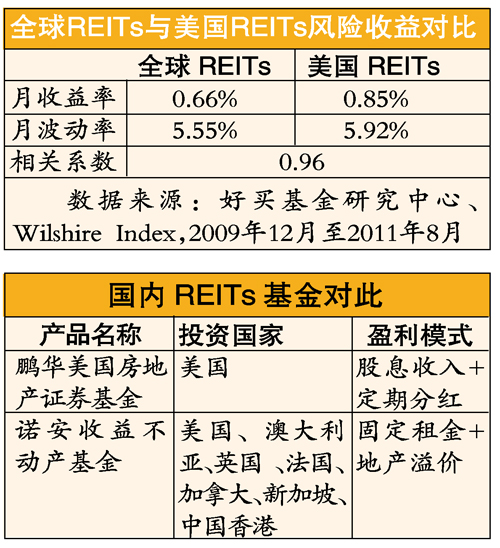

如果细分全球REITs与美国REITs的收益风险特征,根据好买基金研究中心数据,在金融危机过后,从近20个月的数据分析,全球 REITs的月收益率为0.66%,月波动率为5.55%;而美国REITs的月收益率为0.85%,月波动率为5.92%。从这个角度看,全球投资的风险略低,但收益也略低,而主投美国的风险和收益属性则都高一些,符合高风险高收益的特点。

好买基金研究中心人士建议,希望通过QDII基金分享海外房地产收益的投资者可以按照自己的风险承受能力进行选择。

建议

投资REITs优化资产组合

从大类资产配置的角度看,投资REITs可以优化资产组合,在整体组合承受一定风险的情况下获得更高的回报。

好买基金研究中心数据显示,REITs自身有不同于其他资产的风险收益特征,与各大类资产的相关性较低。

有多年海外证券从业经验的鹏华基金国际业务负责人毕国强认为,REITs基金是适合各类投资者的长期理财产品。他指出,在美国房地产市场经过长期较大幅度调整,人民币对美元汇率连创历史新高的背景下,适当参与投资流动性良好、分红稳定的美国REITs市场是个较理想的选择。

好买基金研究中心上述人士建议,投资者完全可以综合配置各类型基金,通过构建基金投资组合达到提高单位风险的收益的目的。

(责任编辑:王敏)

来源:大洋网-广州日报

来源:大洋网-广州日报