|

焦点1:个人按缴费工资8%缴纳

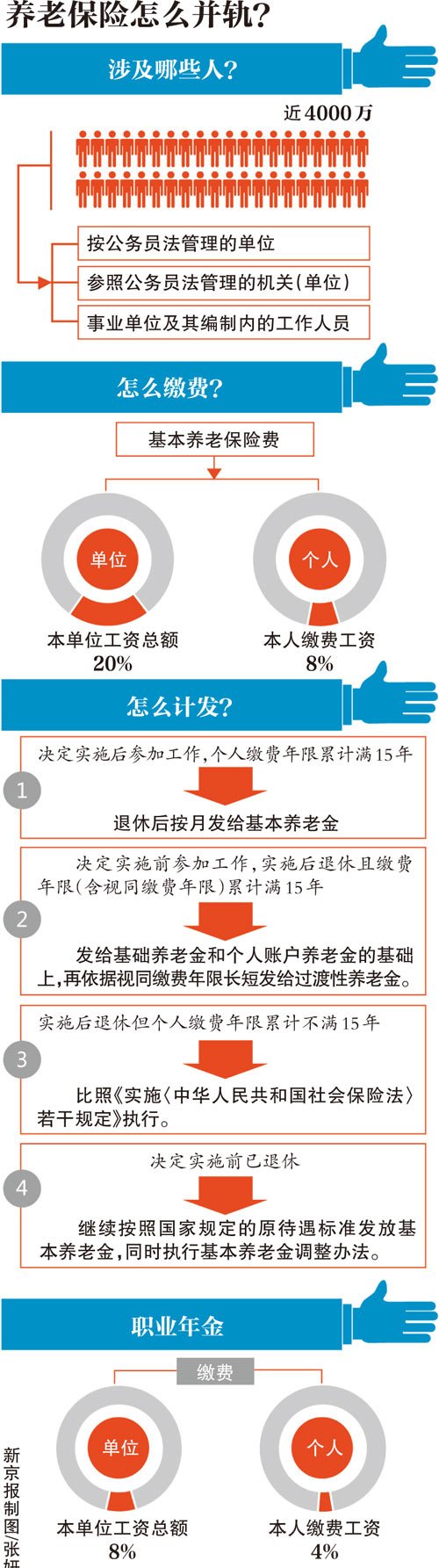

按照昨日公布的文件,此次养老金改革涉及全国所有按公务员法管理的单位、参照公务员法管理的机关(单位)、事业单位及其编制内的工作人员,近4000万的“体制内人员”将从吃财政饭转变为缴养老金,从单位养老转向社会化养老。

改革后,机关事业单位人员的基本养老金将由基础养老金与个人账户养老金相结合。

根据决定,基本养老保险方面,单位按工资总额的20%缴费;个人按本人缴费工资的8%缴费,本人缴费工资高于当地职工平均工资3倍的部分不纳入缴费基数,低于平均工资60%的以60%为基数缴费,即“300%封顶、60%托底”。

焦点2:单位职工须缴职业年金

决定提出,建立职业年金制度。工作人员退休后,按月领取职业年金待遇。此前,一些国企年金制度被外界诟病为“变相福利”。那么此次改革中提出建立职业年金制度又是否面临同样的质疑?

中国人民大学中国社会保障研究中心副主任杨立雄介绍,从国外的情况来看,企业年金是非常普遍的做法。他认为,我国企业中建立年金制度的不足10%,而其中多为国有垄断企业。但是机关事业单位的职业年金不能被称为“变相福利”。

杨立雄举例说,一些事业单位和机关的工作人员是高学历,目前医生和教师是事业单位的主要组成人员。假如一个人读完博士已经30岁的话,他离退休只有30年。如果一个城镇工作者16岁可以工作,同样在60岁退休,缴44年的养老保险。“那么退休后,他领取的养老金比机关事业单位工作人员还高,这也是不公平的。”

中央财经大学保险学院社会保障系主任褚福灵认为,建立职业年金制度是由于我国要建立多层次的养老保险制度,“基本加补充”是改革的要点和方向。

焦点3:老中新三类人区别对待

近4000万的机关事业单位工作人员退休后怎么领取养老金呢?在昨日公布的决定中,对此三种情况分别予以明晰,而其原则为“老人老办法、新人新制度、中人逐步过渡”。

方案中提出,对决定实施前已退休人员即“老人”,保持现有待遇并参加今后的待遇调整。而对改革后参加工作的人员也就是“新人”,通过建立新机制,实现待遇的合理衔接。

对于改革前参加工作、改革后退休的“中人”,杨立雄认为,这一部分人员养老金的解决办法或许会参照城镇职工养老保险的实施办法。

另据人社部相关负责人对媒体表示,逐步过渡首先是“中人”在改革前的没有实行个人缴费的工作年限确定为“视同缴费年限”,将来退休时在发给基本养老金的同时,再依据视同缴费年限长短等因素发给过渡性养老金。

此外,将设定一定期限的过渡期,在过渡期内实行养老待遇的新老计发办法对比,“保低限高”,如此基本可以保证原有的待遇水平不降低。

一位接近人社部官员透露,关于过渡养老金的实施细则目前正在与相关部门协商,“但是很快就会出台”。

焦点4:养老金不再按级别发放

一直以来,一些机关和事业单位往往存在退休前突击提升职级、职称的情况。随着改革推进,这种情况可能有所改变。

此前,我国机关事业单位退休金按照职工退休最后一个月工资一起发,并随着机关事业单位工资调整进行调整,这是造成企业职工和机关事业单位人员退休待遇差距较大的一个重要原因。

而在改革基本养老金计发办法后,我国机关事业单位养老保险将建立多缴多得、长缴多得的激励机制。这意味着,待遇水平与缴费相关联,不再与职级挂钩。

杨立雄解释,这一计发办法其实与城镇职工养老保险是一致的。“从40岁开始到70岁的不同退休年龄,养老金计发月数是不同的。也就是说工作年限越长,养老金越高。这种激励机制也是与城镇职工养老保险的并轨。”

因此,可以预见如果缴费年限长,一些工作人员领取的养老金可能比上司的养老金还要多。

并轨后“夹心层”公务员压力最大

并轨后的制度是什么样的?简单点说,就是“一个统一、五个同步”。“一个统一”是指党政机关、事业单位建立与企业相同基本养老保险制度,实行单位和个人缴费,改革退休费计发办法,从制度和机制上化解“双轨制”矛盾。

“五个同步”则是指机关与事业单位同步改革,职业年金与基本养老保险制度同步建立,养老保险制度改革与完善工资制度同步推进,待遇调整机制与计发办法同步改革,改革在全国范围同步实施。

按照上述制度设计,养老金并轨后,在具体的细则出台前,如何操作暂时不知情,但未来的结构已经非常清晰。公务员的退休养老也将由三部分组成:基本养老+职业年金(企业年金)+商业保险。

不过,双轨制的并轨政策总是会遇到复杂情况的挑战,一般采用的原则是“老人老办法,新人新办法”。但除了“老人”和“新人”外,还有许多夹在中间不上不下的“夹心层”,这部分人该如何进行制度设计,将是最困难的部分。这些“夹心层”在没有退休之前,其养老账户都由财政支付,个人账户长期没有或只有很少社保金额,按照并轨新政策几乎无法支持退休生活。

那么养老金并轨了,公务员该怎样规划自己的养老账户?

商业养老保险可控程度最高

在未来的养老金构成中,大部分是这样一个结构:基本养老(社保部分)+职业年金(企业年金)+商业保险+自有积蓄(各种投资与理财储蓄)。其中,基本养老为最低生活要求提供保障,而企业年金和商业养老保险是社会养老保险制度的重要补充。随着人们生活水平的提高,保障有尊严、有体面生活的养老需求也成了普遍需求。但目前情况是,退休人员的工资替代率很低,企业年金与职业年金还未普及开来,养老商业保险有强烈需求,但又未形成有效购买。其中商业养老险也分为企业团体购买与个人购买。

平安养老险公司系统规划部总监刘跃升向表示,根据数据显示,虽然企业年金和团体养老险都有5%的税前列支政策优惠,但两者的购买情况差别巨大。企业年金近两年的发展速度非常快,已经释放了7000亿元的规模,而商业养老这一块的团体险市场却仅有几百亿。在工商登记的1488万个企业中,只有20万购买了商业团险。

他表示,商业养老未来发展潜力巨大,比如平安已经计划将重点从聚焦团险市场转向团险与个人养老险并重。在产品和APP终端设计上,也考虑个体用户的诉求和利益,未来个体用户也能方便快捷地购买团险产品。

小贴士:商业养老险越早买越划算金额宜适度

据了解,由于商业养老保险是以获得养老金为主要目的的长期人身险,其基本设计是投保人在缴纳了一定的保险费以后,在未来约定的年龄开始领取养老金。从复利计算和理财角度上看,商业养老保险越早买越划算。另一方面,年轻人身体健康,职业有上升机会,负担也轻,容易承保。而到了中年以后,不仅身体状况会提高承保费用,收益也不划算。

不过,从保障的大范围来看,在做保险计划时,商业养老保险还是应该排在基本保障之后,并且要有一定的资金量作为基础。在这两个前提下,尽早购买商业养老保险比较合理。而在费用支出上则不宜过高,商业养老保险是作为基本养老和企业年金之后的补充,建议投保人可以先预估未来生活所需要的费用再进行购买,否则也会影响现有的生活质量。