股市跌成狗 你的资产应这样配置才稳妥

中国私人财富集中于存款和银行理财、房地产。然而,家庭财富集中投资的领域未来投资机会可能光芒不再。随着经济周期变化,利率步入下行区间,地产整体黄金时代落幕,刚性兑付制度缓慢瓦解,这些投资机会正在迅速失去光彩。近来股市跌跌不休,2800点这个婴儿底终于失守,银行存款利率持续低位,我们的资产要怎么投,才能实现资产的长期保值增值? 当前,单一资产所需承受的不确定性增多,合理的资产配置才是我们投资成功的关键!我们应该如何科学的进行资产配置?

要有高回报 资产配置需要有两点

中金近日报告指出,投资风险资产长期回报高于储蓄类投资。例如,2007年初至今的多类资产表现。此阶段内,单纯持有股票,考虑红利再投资后的年化回报为11.89%;单纯持有国债,年化回报为4.12%;低评级信用债年化回报为5.89%;货币市场方面,同期1年期存款基准利率仅在1.50%-4.14%区间波动,平均年化回报仅为2.98%;银行理财同期回报约为4.21%。从多组数据中可以看到,除了国债与银行理财产品间出现了小幅倒挂之外,其它多类资产中,波动更高的资产均带来了更高的投资回报。投资者想获得有吸引力的长期投资回报,有效控制风险的前提下创造更高收益,必然需要依赖于对风险资产的合理投资。

最优资产配置组合并不是单一结果:需要根据不同投资者的风险承受能力做适当调整。有针对性地设计投资组合,可以避免过于保守或过于激进的投资带来的损害。将多种资产按不同比例进行配置,则可以设计出多种多样不同风险 水平的投资组合。投资者按照自己的风险承受能力、收益目标,量身打造最适合自己的投资组合, 避免落于过于保守或过于激进的投资困境。简单的说,如果你的资产全部买成股票,并不是最好的选择。如果遇到最近的股市大跌,损害可就大了。

资产配置到底配置哪些?收益有多高?

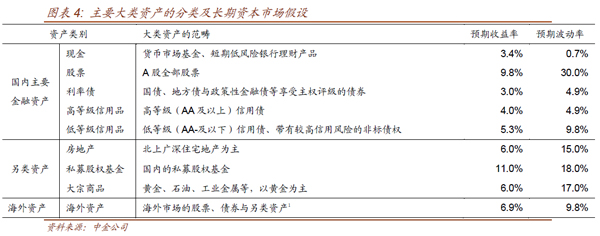

中金分析了国内最重要的国内金融资产,挑出了5大类:主要包括货币、利率债、高等级信用品、低等级信用品和股票资产。这五类资产有着较为完善的交易市场,有流动性较佳的投标的,易于进行权重调整,是全球投资者最为主流的资产类别。这次资产的收益有多高,如下图:

你适合怎样的资产配置?

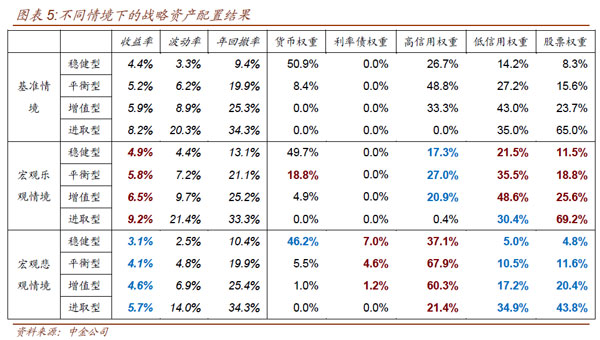

中金表示,由于投资者风格不同,资产配置风格大不相同,选取四个典型资产配置组合,根据其风险水平的高低,分别命名为稳健型、平衡 型、增值型和进取型。

稳健型组合波动小、收益率较低,适合风险承受力较低的群体。该组合以货币和高等级债券为配置重心,股票、低评级债等风险资产占比不到25%。据测算,该组合预期收益率约为4.4%。 预期波动率约为3.3%,年回撤概率约为10%,即年回报为负的概率约为十年一遇,风险相对可控。

平衡型组合风险有所上升,收益较稳健型组合提高。该组合以高等级信用债为配置重心,但股票、高收益债等风险资产已经超过四成。预期波动率为6%,预期收益率上升至 5.2%,年回撤概率约20%,即五年一回撤。风险特征仍较为稳健。

增值型组合风险资产占比上升,收益也有进一步提高。从结构上来看,股票、高等级债、低评级债配置比例较为平均。但由于风险资产居多数,其回报由风险资产驱动的特征明显。波动率为8.9%,收益率为5.9%,年回撤概率约25%。风险有所提高,适合风险承受能力较高的投资者。

进取型组合风格较为激进,适合风险偏好较高的投资者。进取型的金融组合中只剩下股票和高收益债两类资产 ,股市风险和信用的敞口均较高。波动率达到20%,年回撤概率约为33%。亏损概率为三年一遇。相应地,预期收益水平也提高到8.2%。

一图看清你应该如何配置

资产配置中重要是对未来经济和市场长期判断,当市场发生变化时,资产配置的结果也随之变化,比如在乐观的宏观环境下和悲观的宏观环境下配置大不相同。这里有一张详细的表,如果你是稳健性,可以配置银行理财等低风险资产的银行理财产品在50%以上。如果你是进取型的投资者,股票的权重可以配置到65%。当然,这和宏观大环境相关,如果宏观环境不好,股票资产配置则要降低,中金建议,可以配置为44%上下。

更该同情和关心轮奸案受害者

公众和舆论应当站在受害者的立场,对轮奸案中的人性之恶予以谴责,对轮奸案本身进行社会层面的反思,对受害者给予基本的同情和关怀。遗憾的是,为受害者发出的声音微弱,几近于无。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

2月22日,北京市公安局海淀分局通报李双江之子李某涉嫌轮奸被刑拘。两年之内,李某两次触犯法律,伤害无辜,瞬间成为千夫所指。

李某是著名军旅歌唱家李双江和女歌唱家梦鸽所生唯一的儿子。看往日媒体报道,李双江老来得子,对李某异常宠爱,冀望甚高,但儿子不争气的现实,想必让李双江夫妇精神上受到极大打击。

可怜天下父母心,子女犯错,父母痛心在所难免。梦鸽在接受媒体采访时说:儿子犯下了大错,该怎么处理就怎么处理,根据法律事实来判决这个事。她还说,儿子还是未成年人,希望得到媒体和大众的宽容,使将来他的人生有一个新的生存空间。

作为母亲,梦鸽此刻的心情和言论,都可以理解,但她是否忘了先给受害者公开道一个歉?其子的前程尽毁,身陷囹圄不错,但如果轮奸之事属实,受害最深的还是那位女孩,李双江一家最应该首先求得受害者的宽容。

养不教父之过,无论是此前的打人还是这次的涉嫌轮奸,李双江夫妇应该更多考虑受害者的境遇,积极反思家庭教育中的问题。但他们重点请求媒体和大众宽容的做法,却也反映出当前的一个客观现实。对于那些因为种种原因卷入社会热点的各类案件来说,媒体和社会舆论的影响力正在变得越来越大。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

李双江之子触犯法律不假,但他终究还是个未成年人。按《中华人民共和国未成年人保护法》第五十八条规定,“对未成年人犯罪案件,新闻报道、影视节目、公开出版物、网络等不得披露该未成年人的姓名、住所、照片、图像以及可能推断出该未成年人的资料”。

但在报纸电视上,在互联网上,到处都是李某的姓名、照片、图像等等。在这一事件中,未成年人保护法相关条文显然没有得到充分尊重。

李双江之子涉嫌轮奸,在社会上引起的民愤是一种客观存在,人们在互联网上对此宣泄愤怒情绪可以理解,但有一些底线仍不该被踏破,比如前面提到的对未成年犯罪者的应有保护;另外,编造、传播一些煽动愤怒与仇恨的虚假事实也是不应该的。在微博上,传播最广的一个虚假事实是关于李某的年龄,认为他现在年龄不是17岁,而是19岁或者更大,其罪行应该按成年人进行惩罚。但作为李双江之子,李某从出生开始就不断被媒体报道,留有影像记录,在年龄方面造假的可能性很小。

与一般刑事案件相比,李双江之子由于其特殊身份,引起的民愤更大。但民愤不应成为“以恶制恶”理由,更不应成为夹杂仇恨情绪的“审判”,这是法制社会的题内应有之意。

社会爱拼爹星二代才坑爹

社会若纵容“拼爹”,新一代若习惯了“拼爹”而不思进取、难于独立成才,“坑爹”案例就难免层出不穷。一些星二代骄横跋扈、挥霍无度、惹是生非、目无法纪的行为,也渐成公众关注的焦点。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

2月22日,北京市公安局海淀分局通报李双江之子李某涉嫌轮奸被刑拘。两年之内,李某两次触犯法律,伤害无辜,瞬间成为千夫所指。

李某是著名军旅歌唱家李双江和女歌唱家梦鸽所生唯一的儿子。看往日媒体报道,李双江老来得子,对李某异常宠爱,冀望甚高,但儿子不争气的现实,想必让李双江夫妇精神上受到极大打击。

可怜天下父母心,子女犯错,父母痛心在所难免。梦鸽在接受媒体采访时说:儿子犯下了大错,该怎么处理就怎么处理,根据法律事实来判决这个事。她还说,儿子还是未成年人,希望得到媒体和大众的宽容,使将来他的人生有一个新的生存空间。

作为母亲,梦鸽此刻的心情和言论,都可以理解,但她是否忘了先给受害者公开道一个歉?其子的前程尽毁,身陷囹圄不错,但如果轮奸之事属实,受害最深的还是那位女孩,李双江一家最应该首先求得受害者的宽容。

养不教父之过,无论是此前的打人还是这次的涉嫌轮奸,李双江夫妇应该更多考虑受害者的境遇,积极反思家庭教育中的问题。但他们重点请求媒体和大众宽容的做法,却也反映出当前的一个客观现实。对于那些因为种种原因卷入社会热点的各类案件来说,媒体和社会舆论的影响力正在变得越来越大。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

李双江之子触犯法律不假,但他终究还是个未成年人。按《中华人民共和国未成年人保护法》第五十八条规定,“对未成年人犯罪案件,新闻报道、影视节目、公开出版物、网络等不得披露该未成年人的姓名、住所、照片、图像以及可能推断出该未成年人的资料”。

但在报纸电视上,在互联网上,到处都是李某的姓名、照片、图像等等。在这一事件中,未成年人保护法相关条文显然没有得到充分尊重。

李双江之子涉嫌轮奸,在社会上引起的民愤是一种客观存在,人们在互联网上对此宣泄愤怒情绪可以理解,但有一些底线仍不该被踏破,比如前面提到的对未成年犯罪者的应有保护;另外,编造、传播一些煽动愤怒与仇恨的虚假事实也是不应该的。在微博上,传播最广的一个虚假事实是关于李某的年龄,认为他现在年龄不是17岁,而是19岁或者更大,其罪行应该按成年人进行惩罚。但作为李双江之子,李某从出生开始就不断被媒体报道,留有影像记录,在年龄方面造假的可能性很小。

与一般刑事案件相比,李双江之子由于其特殊身份,引起的民愤更大。但民愤不应成为“以恶制恶”理由,更不应成为夹杂仇恨情绪的“审判”,这是法制社会的题内应有之意。

对李天一们社会应有督促力

对社会责任的放弃与对利益的追逐,让我们在憎恨不良“官二代”的同时失却了社会的坚守与督促。拾起因为过度关注利益而失却了的责任,是我们应该直面的问题。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

2月22日,北京市公安局海淀分局通报李双江之子李某涉嫌轮奸被刑拘。两年之内,李某两次触犯法律,伤害无辜,瞬间成为千夫所指。

李某是著名军旅歌唱家李双江和女歌唱家梦鸽所生唯一的儿子。看往日媒体报道,李双江老来得子,对李某异常宠爱,冀望甚高,但儿子不争气的现实,想必让李双江夫妇精神上受到极大打击。

可怜天下父母心,子女犯错,父母痛心在所难免。梦鸽在接受媒体采访时说:儿子犯下了大错,该怎么处理就怎么处理,根据法律事实来判决这个事。她还说,儿子还是未成年人,希望得到媒体和大众的宽容,使将来他的人生有一个新的生存空间。

作为母亲,梦鸽此刻的心情和言论,都可以理解,但她是否忘了先给受害者公开道一个歉?其子的前程尽毁,身陷囹圄不错,但如果轮奸之事属实,受害最深的还是那位女孩,李双江一家最应该首先求得受害者的宽容。

养不教父之过,无论是此前的打人还是这次的涉嫌轮奸,李双江夫妇应该更多考虑受害者的境遇,积极反思家庭教育中的问题。但他们重点请求媒体和大众宽容的做法,却也反映出当前的一个客观现实。对于那些因为种种原因卷入社会热点的各类案件来说,媒体和社会舆论的影响力正在变得越来越大。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

李双江之子触犯法律不假,但他终究还是个未成年人。按《中华人民共和国未成年人保护法》第五十八条规定,“对未成年人犯罪案件,新闻报道、影视节目、公开出版物、网络等不得披露该未成年人的姓名、住所、照片、图像以及可能推断出该未成年人的资料”。

但在报纸电视上,在互联网上,到处都是李某的姓名、照片、图像等等。在这一事件中,未成年人保护法相关条文显然没有得到充分尊重。

李双江之子涉嫌轮奸,在社会上引起的民愤是一种客观存在,人们在互联网上对此宣泄愤怒情绪可以理解,但有一些底线仍不该被踏破,比如前面提到的对未成年犯罪者的应有保护;另外,编造、传播一些煽动愤怒与仇恨的虚假事实也是不应该的。在微博上,传播最广的一个虚假事实是关于李某的年龄,认为他现在年龄不是17岁,而是19岁或者更大,其罪行应该按成年人进行惩罚。但作为李双江之子,李某从出生开始就不断被媒体报道,留有影像记录,在年龄方面造假的可能性很小。

与一般刑事案件相比,李双江之子由于其特殊身份,引起的民愤更大。但民愤不应成为“以恶制恶”理由,更不应成为夹杂仇恨情绪的“审判”,这是法制社会的题内应有之意。

“星二代”缘何频频“坑爹”?

专家指出,解决这种现象,要打破阶层的束缚,形成各阶层间的良性流动,让这些“星二代”们与普通孩子一样,需要通过自己的努力奋斗获得收获。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

2月22日,北京市公安局海淀分局通报李双江之子李某涉嫌轮奸被刑拘。两年之内,李某两次触犯法律,伤害无辜,瞬间成为千夫所指。

李某是著名军旅歌唱家李双江和女歌唱家梦鸽所生唯一的儿子。看往日媒体报道,李双江老来得子,对李某异常宠爱,冀望甚高,但儿子不争气的现实,想必让李双江夫妇精神上受到极大打击。

可怜天下父母心,子女犯错,父母痛心在所难免。梦鸽在接受媒体采访时说:儿子犯下了大错,该怎么处理就怎么处理,根据法律事实来判决这个事。她还说,儿子还是未成年人,希望得到媒体和大众的宽容,使将来他的人生有一个新的生存空间。

作为母亲,梦鸽此刻的心情和言论,都可以理解,但她是否忘了先给受害者公开道一个歉?其子的前程尽毁,身陷囹圄不错,但如果轮奸之事属实,受害最深的还是那位女孩,李双江一家最应该首先求得受害者的宽容。

养不教父之过,无论是此前的打人还是这次的涉嫌轮奸,李双江夫妇应该更多考虑受害者的境遇,积极反思家庭教育中的问题。但他们重点请求媒体和大众宽容的做法,却也反映出当前的一个客观现实。对于那些因为种种原因卷入社会热点的各类案件来说,媒体和社会舆论的影响力正在变得越来越大。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

李双江之子触犯法律不假,但他终究还是个未成年人。按《中华人民共和国未成年人保护法》第五十八条规定,“对未成年人犯罪案件,新闻报道、影视节目、公开出版物、网络等不得披露该未成年人的姓名、住所、照片、图像以及可能推断出该未成年人的资料”。

但在报纸电视上,在互联网上,到处都是李某的姓名、照片、图像等等。在这一事件中,未成年人保护法相关条文显然没有得到充分尊重。

李双江之子涉嫌轮奸,在社会上引起的民愤是一种客观存在,人们在互联网上对此宣泄愤怒情绪可以理解,但有一些底线仍不该被踏破,比如前面提到的对未成年犯罪者的应有保护;另外,编造、传播一些煽动愤怒与仇恨的虚假事实也是不应该的。在微博上,传播最广的一个虚假事实是关于李某的年龄,认为他现在年龄不是17岁,而是19岁或者更大,其罪行应该按成年人进行惩罚。但作为李双江之子,李某从出生开始就不断被媒体报道,留有影像记录,在年龄方面造假的可能性很小。

与一般刑事案件相比,李双江之子由于其特殊身份,引起的民愤更大。但民愤不应成为“以恶制恶”理由,更不应成为夹杂仇恨情绪的“审判”,这是法制社会的题内应有之意。

“二世祖”在溺爱中将成父辈掘墓人

本以为交班给自己的孩子放心,却不料想在溺爱和放纵中,把他们推到了民众的对立面,激化官民矛盾,撕裂族群,最终成为父辈事业的“掘墓人”。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

2月22日,北京市公安局海淀分局通报李双江之子李某涉嫌轮奸被刑拘。两年之内,李某两次触犯法律,伤害无辜,瞬间成为千夫所指。

李某是著名军旅歌唱家李双江和女歌唱家梦鸽所生唯一的儿子。看往日媒体报道,李双江老来得子,对李某异常宠爱,冀望甚高,但儿子不争气的现实,想必让李双江夫妇精神上受到极大打击。

可怜天下父母心,子女犯错,父母痛心在所难免。梦鸽在接受媒体采访时说:儿子犯下了大错,该怎么处理就怎么处理,根据法律事实来判决这个事。她还说,儿子还是未成年人,希望得到媒体和大众的宽容,使将来他的人生有一个新的生存空间。

作为母亲,梦鸽此刻的心情和言论,都可以理解,但她是否忘了先给受害者公开道一个歉?其子的前程尽毁,身陷囹圄不错,但如果轮奸之事属实,受害最深的还是那位女孩,李双江一家最应该首先求得受害者的宽容。

养不教父之过,无论是此前的打人还是这次的涉嫌轮奸,李双江夫妇应该更多考虑受害者的境遇,积极反思家庭教育中的问题。但他们重点请求媒体和大众宽容的做法,却也反映出当前的一个客观现实。对于那些因为种种原因卷入社会热点的各类案件来说,媒体和社会舆论的影响力正在变得越来越大。

社会是否“宽容”李双江之子,取决于社会的每个人,但无论宽容与否,对这样一起未成年人犯罪,还是要多一些理性,多一些对法律的尊重。

李双江之子触犯法律不假,但他终究还是个未成年人。按《中华人民共和国未成年人保护法》第五十八条规定,“对未成年人犯罪案件,新闻报道、影视节目、公开出版物、网络等不得披露该未成年人的姓名、住所、照片、图像以及可能推断出该未成年人的资料”。

但在报纸电视上,在互联网上,到处都是李某的姓名、照片、图像等等。在这一事件中,未成年人保护法相关条文显然没有得到充分尊重。

李双江之子涉嫌轮奸,在社会上引起的民愤是一种客观存在,人们在互联网上对此宣泄愤怒情绪可以理解,但有一些底线仍不该被踏破,比如前面提到的对未成年犯罪者的应有保护;另外,编造、传播一些煽动愤怒与仇恨的虚假事实也是不应该的。在微博上,传播最广的一个虚假事实是关于李某的年龄,认为他现在年龄不是17岁,而是19岁或者更大,其罪行应该按成年人进行惩罚。但作为李双江之子,李某从出生开始就不断被媒体报道,留有影像记录,在年龄方面造假的可能性很小。

与一般刑事案件相比,李双江之子由于其特殊身份,引起的民愤更大。但民愤不应成为“以恶制恶”理由,更不应成为夹杂仇恨情绪的“审判”,这是法制社会的题内应有之意。