上周五,小巴带大家回顾了今年各项大类资产的投资回报,看看有哪些资产跑赢了印钞机。其中表现最好的是大城市不动产和黄金,这一年的价格上涨都超过了15%。而最差的则是股市,在过去一年中下跌超过12%,不少小伙伴又开始骂骂咧咧了。

不过,古往今来,财富的秘密,尽在于福祸相依的周期中。

2014年下半年到2015年上半年,大量的A股在大半年的事件中飙涨。之后一年时间里又狂跌不止,大量的资金从股市进入楼市,带动了一二线城市房价大幅上涨。从2016年下半年开始,楼市调控后,股市又悄悄抬头,不少机构预测2016年资金将继续流入股市,吴老师前几天也在音频里对此作出了评论,看上去股市的新一轮机会又要来了。

但你也先别高兴得太早,中国股市有大资金流入也不是第一次了,而赚到钱的人却始终很少,并不是没有原因的。

中国投资人对A股有一个常见的误解是熊短牛长,但若我们去看一看历史数据就会发现事实并非如此,并且从这些数据中我们也可以得出投资中国股市的“正确姿势”。

跌涨时间占比

在A股至今的27年历史中,上涨和下跌的年份分别是14年和13年。而用更细的月份时间看, 2000年至今的204个月份中,上涨的有104个,下跌的则是90个,上涨时间占比是56%。

|

从时间分布角度看,A股绝非熊长牛短,当然也称不上牛长熊短,更像是牛熊都很短,急涨急跌,而除此之外的僵持时间比较长。

不过有的人会说,虽然上涨的时间长,但是有可能涨得慢、跌得快啊。那么,我们就来看看第二组数据。

跌涨幅度分布

在2000年至今的204个月中:

有一半多的月份涨跌是在-5%~5%之间

涨跌月份对比为62:46

5%~10%之间的涨跌月份大致相当

涨跌月份对比为29:31

10%~15%的涨跌月份对比为16:6

15%~20%的涨跌月份对比为4:2

|

基本上每一个幅度都是涨的月份比跌的更多。

但现实的感受却和数据很不一致,大部分人亏了钱。其中一个原因就在于,暴跌的时候跑得不够快。

超过20%的暴跌月份有5次,集中在08年和16年初。小巴以前讲过一个理论,叫做“不要留恋已经沉没的过去”。没有下决心告别沉默成本,及时止损,是赚了钱再亏进去,或者从亏小钱到亏大钱的主要原因。【点击阅读原文】

当然了,留恋不丢的原因很可能在于,对市场变化的反应不敏锐,进入得太晚接了盘,这就与第三个数据有关了。

各个指数的年度对冲效应

由于A股指数编制的权重问题,它的赚钱属性被掩盖了。2007年之前最重要的指数是大盘指数,而它是由主要的权重股决定的,中小型股票的表现则无从体现。而中国A股大型权重股与中小型股票有非常明显的轮动。

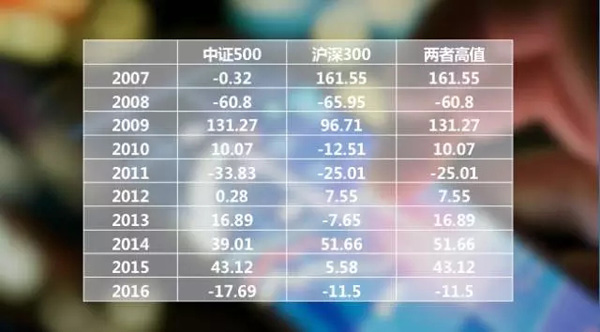

中国2007年才推出了代表中小型股票的中证500指数,2010年又相继推出中小板指数和创业板指数,我们可以将它们与代表权重股的沪深300指数比较,通过做年度收益对照来说明。

投资理财小科普

沪深300指数

先按日均成交金额排名去掉后50%股票,剩余股票取日均总市值前300名股票,加权编制而成的指数,成分股大约覆盖沪深市场六成左右市值,大约反映了中国最大型公司(基本都是龙头企业)的状况。

中证500指数

先去掉沪深300指数样本股和近一年日均市值前300名的股票,剩余股票中再剔除日均成交金额排名后20%的股票,最后按照日均市值选取前500名的股票,综合加权编制的指数,大约反映了中小市值公司的整体状况

创业板指数

按照创业板所有股票的流通市值,一个一个计算当天的股价,再加权平均编制成的指数,反映高增长的中小市值企业的整体状况。

将2007年推出的中证500指数与沪深300指数比较,就可以发现2007-2016这10年有5年中证500指数表现更优,5年沪深300指数表现更优,各占一半。而2007、2010、2013、2015这四年,这两者间更是出现非常明显的背离。

|

| 中证500指数与沪深300指数年度对比 [保存到相册] |

这种背离在创业板推出之后更加明显了,12-15这三年基本上都是“皇帝轮流做,今年到我家”的表现。

|

| 创业板指数与沪深300指数年度对比 [保存到相册] |

对于这种轮动,做足功课的专业人士可以采取对冲方式,及时做出调整。综合下来,在过去10年中,股市真正不赚钱的的年份其实只有2年半至3年左右时间。所以在很多专业投资人眼中,A股其实蛮赚钱的。

小巴以前专门写过文章,测算中证500定投的收益率,就算不做轮动,只要通过分阶段方式坚定地投资高成长性的中小型股票,事实证明在大部分情况下,周期超过3年的定投年化收益接近或超过15%。

很多时候散户投资的不理性在这时候就表现无疑,他们就像在等待排队买票的人,不是在两个队列间来回跳动,看到哪个快就往哪个走。结果这两个队列是时快时慢,散户们总被别人带着节奏走,永远慢一步,才有了许多扼腕的亏本例子。

通过这三方面的数据,小巴这样总结与建议:

①对于有周期性规律的投资品,绝对不会存在“赚不到钱”这件事,更符合现实的是在大部分时候“赚不到快钱”;

②大幅上涨和大幅下跌的月份都很少,这意味着你其实有充分机会来选择低成本的进入方式,但是千万不要等到市场的热度贴到脸上的时候才反应过来;

③应该要给自己设立一个纪律,比如定投、轮转、为自己设立止损线,不要与趋势为敌。

中国股市常常被称为是一个泡沫,如果你要拥抱它,那就要趁早开始,做好功课,然后有策略地开始,有纪律地阶段性结束,完成一个周期,再寻找新的一个周期。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜