受流动性供应趋紧和人民币贬值的影响,近期市场开始抛售利率债,这造成了国债期货价格的大幅回落。随着国债价格的走高,国债收益率逐渐收窄。因此,在短期内流动性继续宽松可能性较低的情况下,国债期货回调属于正常现象,只是幅度超过了市场预期。目前来看,国债的基本面仍然偏空,但是在低利率的环境下,做空风险很大。

流动性紧缺,国债价格承压

今年二、三季度,国内房地产价格大幅上涨。政府为了抑制房价泡沫,在国庆期间推出了房产限购令。由于购房被抑制,资金又开始转战大宗商品市场。国庆之后,原本就表现强势的大宗商品迎来了加速上涨,这和政府去产能、去库存的初衷是违背的。大宗商品价格持续上涨为市场增加了更多的风险,因此近期政府也在出台相关政策,抑制商品价格过快增长。

目前国内经济面临两方面的问题:一方面,经济下行压力较大,为了刺激投资和消费,抑制储蓄,需要降低流动性成本;另一方面,前期过剩的流动性造成了国内市场投机情绪高涨,房价、商品价格的暴涨使资产泡沫堆积。这非但不利于经济的发展,更是增加了市场的风险。在这种情况下,央行需要提高融资成本(至少需要提高部分领域的融资成本)来抑制投机。这两个现状是矛盾的,从目前央行的表现来看,政府更倾向于抑制投机,暂时提高流动性水平。

从上海银行间同业拆借利率的水平来看,各期限的利率都呈现小幅上升的状态,这说明央行近期的货币政策成效已经开始显现。利率持续走低的态势在近期已经有所扭转,这对国债产生了强劲的压制。此外,还有一个不容忽视的原因是人民币持续的贬值,这不仅利空人民币债券,同时也压缩了央行执行宽松货币的空间。

牛市基础仍在,等待买入时机

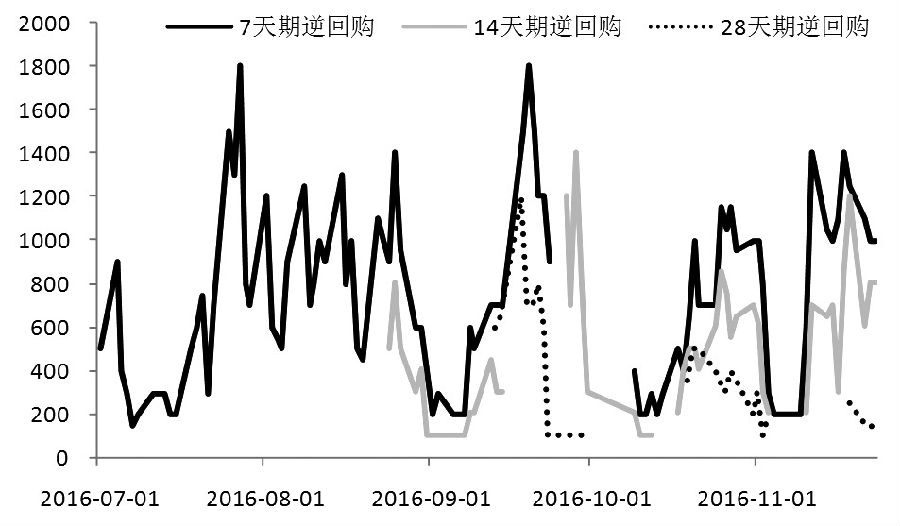

为了抑制投机、刺激投资,通过扭曲操作的方法,提高短期利率,降低远期利率是最好的方法,因此央行此前减少了7天期逆回购的量,增加了14天期逆回购和28天期逆回购的量。不过,从近两周央行公开市场业务的情况来看,央行又在扩大短期逆回购。这说明央行还是希望通过温和的方式挤压泡沫,这可能是利率反弹放缓的一个信号。因此,我们对于国债的判断不宜过分看空。

通过近期的政策可以发现,政府正在推出政策压制商品的价格。在这种情况下,资金可能会寻找新的投资渠道。目前房地产、股市、大宗商品市场均已被资金炒作过,后期资产配置荒的问题将会逐渐显现。在这种情况下,债券或将重新受到市场的追捧。

在资金趋紧和人民币贬值的双重压力下,国债期货近期大幅下挫。但是受自身收益率的限制,债券的价格难以持续上涨,因此我们认为债市回调是为了更好的上涨。近期的大幅下挫使债券重新具备了买入价值,笔者认为,债市的回调近期有望结束,建议逢低买入为主。 (作者单位:金石期货)

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜