外汇市场周三(10月14日)迎来一波经济数据的扫荡。素有“恐怖数据”之称的美国零售销售伙同美国生产者物价指数PPI一起成为日内美元下跌的罪魁祸首。周三美元指数继续下滑,而非美货币全线反补,大宗商品价格也大部分出现回暖。黄金则终于找到机会突破了三个月高位,重回

1170上方。原油价格走低,尽管日前EIA以及OPEC报告中显示原油已经存在供给下降的迹象。但中国疲软的进出口让需求面受到打击。另外伊朗迫不及待要在制裁完全解除之后恢复市场份额,也为原油带来压力。英镑和纽元成为日内兑美元涨幅最大的两支货币。英国周三迎来了至8月三个月ILO失业率数据以及9月失业率两个重磅劳动力市场数据。劳动力市场继续稳定复苏的同时,英国的薪资水平也保持了良好的上升势头,尽管未达到市场预期,但仍然维持在接近3%的水平。这让英国央行加息预期升温。

欧元区周三并没有太多重磅数据公布,但法国和意大利的CPI指数保持疲软状态,为欧元区通缩风险增加了一分担忧。德国、西班牙的CPI水平表现也明显不佳。周五欧元区物价指数才会出炉,但从目前单个国家的情况看,整体前景明显不乐观。此前多家投行分析人士表示,欧洲央行可能在年末扩大QE计划规模。如果欧元区CPI指数一直表现出存在通缩风险的状态,那么这种预测可能会成为现实。

澳大利亚第二大银行西太平洋银行周三宣布,将按揭贷款利率上调20个基点。分析人士表示这可能让澳洲联储降息的压力加大。各大分析机构纷纷上调了澳洲联储主席史蒂文斯将基准利率从2%下调至1.75%的预期几率。澳元周三也因为这场飞来横祸未能搭上美国恐怖数据带来的利好快车,最终兑美元仅小幅攀升。

“恐怖数据”携手PPI打击美元多头 10月加息希望渺茫

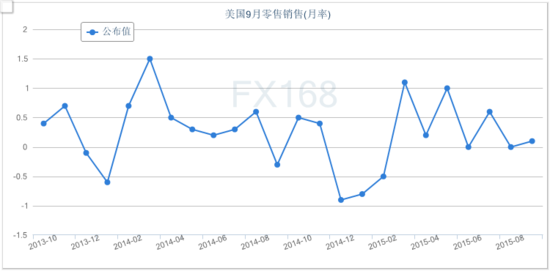

美国商务部(DOC)周三(10月14日)公布的数据显示,素有“恐怖数据”之称的美国9月零售销售增幅不及预期,前值也遭下修。同时美国9月生产者物价指数(PPI)也表现低迷,美元指数随后扩大跌幅,汇价最低触及94.23水平。

美国商务部的数据显示,美国9月零售销售月率增长0.1%,市场预期增长0.2%,前值下修为持平。同时,美国9月核心零售销售月率下滑0.3%,预期下跌0.1%,前值亦为下跌0.1%。

分项数据显示,各商品种类中,超过一半的销售出现下滑。市场分析人士指出,在海外需求降温之际,零售销售迟滞可能引发对美国消费者支出持久力的疑虑。

路透随后评论称,9月美国零售销售录得增长,但涨幅不及预期,主要原因是汽油价格低企,但汽车及其他商品的销售录得增长,且整体零售销售自今年1月份以来一直呈增长态势,表明美国内需仍然较为强劲,可以抵御来自全球经济放缓的影响。

同时,美国劳工部公布的数据显示,美国9月生产者物价指数月率下滑0.5%,创八个月来最大降幅,预期下跌0.2%,前值持平。9月生产者物价指数年率下滑1.1%,市场预期下滑0.7%。

上述数据公布之后,美元指数短线扩大跌幅,汇价最低触及94.23,刷新近四周低位。欧元/美元扩大涨幅,一度上探1.1445,刷新四周高位。英镑/美元暴涨至1.5421,刷新三周高位。

低通胀和经济放缓担忧是促使市场预期美联储在2016年之前将按兵不动的主因,也是导致美元持续承压的关键。目前10月加息几率极低,12月加息几率也不足五成。最近又有两位美联储官员加入鸽派阵营,呼吁推迟加息。美联储理事布雷纳德(Lael Brainard)暗示希望推迟加息,另一位理事塔鲁洛(Daniel Tarullo)昨日表示当前环境不适合加息。

澳元惨遭“飞来横祸” 第二大银行提高房贷利率 澳洲联储或将进一步降息

澳大利亚第二大银行西太平洋银行(Westpac Banking Corp)周三(10月14日)意外宣布上调抵押贷款利率,使得澳联储(RBA)降息的可能性升高。市场分析人士至此乎,在经济已然羸弱不堪之际,该行的举动恐将打压房价,并冲击消费者信心,让澳联储坚定宽松货币政策的决心。

西太平洋银行(Westpac Banking Corp)日内宣布,将面向屋主及投资人的浮动抵押贷款利率调高20个基点,称此举是为了应付不断升高的监管成本。

市场分析人士指出,如果澳大利亚其他商业银行也效仿西太平洋银行提高房贷利率,抵押贷款成本就会上升,导致澳洲家庭商品及服务支出减少。这可能会被市场解读为,澳联储不应收紧银根。

澳大利亚当地媒体报道称,此举反映出商业银行担忧因潜在的地产投资者等待房价下跌,进而影响到商业银行自身利润。将迫使澳联储2015年第三次降低已处于2%低水平的基准利率。

麦格理集团(Macquarie)表示,澳联储在是否希望借此为房贷市场降温上面临一个明确的选择,西太平洋银行上调利率锁定了澳联储11月降息的可能性。

AMP Capital首席分析师Shane Oliver表示,“经济目前无法应付升息,因此西太平洋银行的举动让澳洲央行再度降息的确定性升高,预料澳洲央行11月会议将降息0.25个百分点。”

欧元区成员国CPI不景气 加码QE压力增大

从本周迄今已经公布的数据来看,欧元区成员国的通胀依然疲软。通胀一直是欧洲央行头疼的问题,尽管逾万亿欧元的购债计划已经实施超过半年,但是通胀水平回升迹象仍不够明显,引发市场对于欧洲央行可能进一步实施宽松的预期逐渐升温。

从德国、法国,到今天公布数据的意大利、西班牙等欧元区最大的四大经济体的通胀水平,目前来看仍然不佳。

意大利国家统计局(Istat)周三称,该国9月消费者物价调和指数(HICP)确认为较前月上升1.6%,较上年同期上升0.2%,与初步预估一致。西班牙9月消费者物价连续第二个月下滑,较上年同期跌幅扩大至0.9%,因能源成本下跌拖低了交通和住房的价格。西班牙物价的下滑与欧元区整体趋势相仿。在油价暴跌影响下,欧元区9月通胀率再度转为负值。

欧盟统计局(Eurostat)将于明天(10月15日)公布9月通胀终值报告。该数据可能为欧洲央行接下来的行动提供一定的参考价值。欧洲央行(ECB)下周将公布利率决议,高盛(Goldman Sachs)和美银美林(Bank of America Merrill Lynch)一致认为,欧洲央行将会在按兵不动,并在12月加码QE(量化宽松)。

日本政府下调经济评估 本月扩大宽松臆测升温

日本内阁府周三(10月14日)下调了经济评估,因产出下降,显示出海外需求疲软导致日本经济复苏停滞。同时,该国还下调了工业生产评估,因工厂活动萎缩且库存上升。上次日本调降经济评估是在去年10月。

整体评估低迷,增加了日本央行本月底会议的重要性,也令日本首先安倍晋三的经济政策受到更多的关注。

日本内阁府在经济月报中称,“经济呈逐步复苏趋势,但有一些弱点,最近工业生产减弱。”上月政府称,经济正在复苏,但部分领域复苏有所减弱。

市场持续臆测,日本央行将在今年10月30日会议上扩大量化宽松政策,届时日本央行可能将下调国内生产总值(GDP)及消费者物价增长预估。

日本首相安倍晋三努力为经济带来新的活力,宣布一系列政策,改善日本福利体系,并更加适应日本人口快速老老龄化,但一些分析师担心安倍晋三的新经济政策过于模糊,可能不会带来他希望的巨大改善。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜