华联期货 孙晓琴

近价自高位回落,淡季需求疲软、交割后现货紧张出现缓解以及前期连续大涨使得铜价存在回调需求。展望后期,笔者认为铜价回落空间不大。一方面,市场对下半年中国政策存在预期,另一方面外盘高持仓与低库存的矛盾仍然较大,且下游普遍库存较低,存在补库存需求。

从基本面上看,多项数据均显示在高频定向微刺激政策下中国经济有所企稳,上半年中国GDP增长7.4%。有理由认为,为完成全年7.5%的目标,下半年政府仍有可能采取更多的刺激措施,而这也对基本金属铜形成正面影响。

回到品种自身,前期支撑铜价反弹的低库存因素依然存在。虽然前期LME库存出现小幅反弹,但主要是因为青岛港事件引发部分铜库存转移至韩国釜山而成,总体上数量有限。近日库存重新转为下跌,截至7月17日,LME铜库存为158575吨,较前日减少600吨。低库存及高持仓的矛盾仍然较大,挤仓料将维持较长时间,对铜价形成支撑。

进入7月传统淡季后,现货紧张有所缓解,这也是导致近期铜价回调的因素之一。国内供应方面,由于6月比价条件较好,进口报关增加,加上精铜产量回升,供应增加较多。据国家统计局数据显示,中国6月精炼铜产出同比上升9.5%至623428吨。而7月以后下游消费逐步转弱,供需格局的转变使得现货升水滑落,铜价承压。但展望后期,在宏观氛围转好及微刺激政策逐步发力的提振下,下半年国内铜需求或将好于上半年,未来一段时间现货升水有望回升。中期来看,三季度市场或将继续炒作宽松政策,两市过低的库存对铜价亦形成支撑,价格整体维持偏强格局。另外,对经济预期的扭转吸引做多资金入场,基金持仓开始转为多头,截至7月15日当周,COMEX基金净多头持仓48994张。从低库存及两市升水看,当前的铜价并未失去现货的支持。

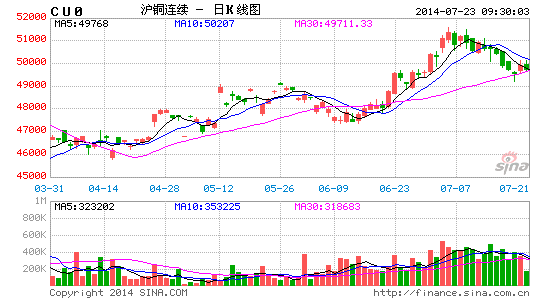

总体来看,在中国政府为保增长出台相关刺激政策力度有望加码的提振下,下半年国内铜需求有望继续改善。另外,库存继续低位徘徊导致的低库存及高持仓的矛盾长期存在,对铜价均形成支撑。技术上看,下方49000-50000元/吨为长期密集交易区,支撑较强。操作上,投机资金可暂时观望,待回调企稳后重新短多介入,用铜企业可逢回调逐步采购库存。

我来说两句排行榜