条评论)

条评论)市场流行的边缘理论认为,摩根大通(JPM)和其他大银行控制了黄金价格。在经历了上周黄金价格的巨大波动后,摩根大通也在寻找黄金下跌的原因,我们现在来看看摩根大通的解释和ZoroHedge对此的吐槽或许会非常有趣。

JPM:

上周一黄金一天内下跌9%,这是黄金市场历史上最大的单天内下跌记录,谁在抛售黄金呢?我们有三个黄金市场的高频流量指标:美国商品期货交易委员会(CFTC)的期货仓位,黄金ETF,以及美国的金币销售。虽然美国销售的金币只是市场黄金需求的一小部分,但是高频流量指标很难捕捉实物黄金需求。

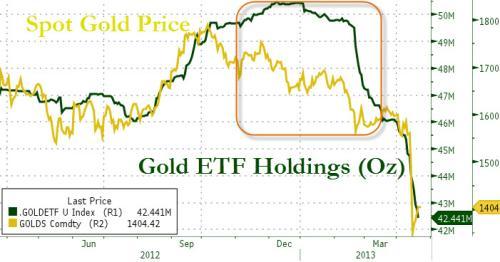

黄金ETF持有实物黄金的顶峰是在2012年12月,自此之后一直保持着相当稳定的抛售。相反,黄金价格的顶峰出现在2012年10月,自此之后稳步下跌。

另外,黄金ETF持有的实物黄金在上周后半段继续出现抛售,即使黄金价格反弹了4%。回头看,不管是高频或低频,似乎ETF的抛售和黄金价格没有很强的联系。虽然周一那天出现了18亿美元的抛售,但ETF并不是黄金价格波动的主因。

ZH:

从上图中的数据可以看出,摩根大通的分析是错误的,ETF和黄金价格波动关系非常大。

JPM:

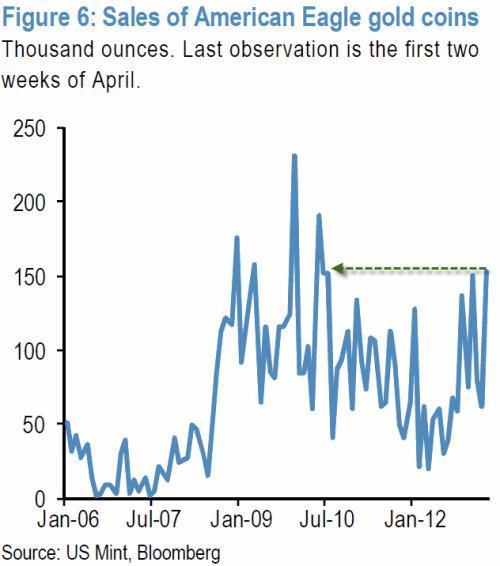

美国鹰牌金币的销售可能是黄金投资需求的一个具体指标,这种金币销售在过去两周内出现了暴涨。

截止目前为止这种金币4月份的总销量达到15.3万盎司,是2010年中以来最高的单月销量,而4月份还剩下两周时间。

ZH:

和股票不同,黄金价格下跌将刺激更大的黄金需求。

JPM:

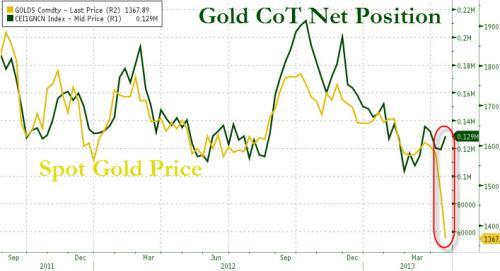

现在只剩下CFTC管理的期货仓位了。不幸的是,我们只有截至4月9日的数据,不包括黄金抛售的那段时间。尽管如此,历史数据显示这两者具有很强的相关性。因此,看起来CFTC的仓位应该骤减,但是我们必须到下周才能确定。

ZH:

上图最新的数据显示,上周CFTC的净多仓并没有减少,反而在增加。

JPM:

总之,在以上三个我们获得的高频指标中,看起来期货投资者是抛售潮中最大的抛售者。当然,这些并没有告诉我们任何因果联系,尤其是在我们缺失了很大一块实物黄金市场数据的情况下。有未经证实的报道说,在市场抛售后,中国出现了非常强烈的对实物黄金的需求,因此这可能让黄金价格稳定在现在的水平上。

ZH:

嗯。。。。这看起来也不太有说服力。

我来说两句排行榜