人参与)

人参与)至于索罗斯抛售黄金导致金价下跌的报道,金融时报记者Izabella Kaminska认为,这其中有误导成分。

因为索罗斯早在2012年第四季度中就已经将黄金ETF SPDR的持仓减半。

索罗斯的基金管理公司SFM一直将黄金资产用作市场发布错误信号的工具。

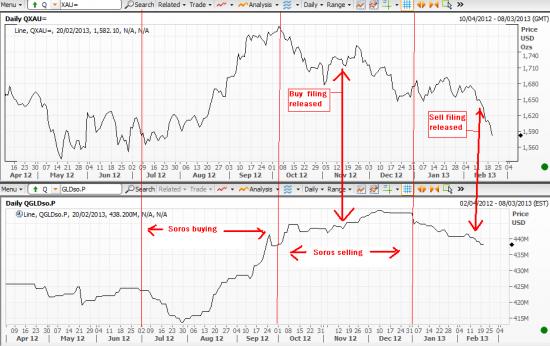

下图上半部分是现货金价,下半部分是机构管理的黄金资产。

|

由此判断 ,2012年第三季度管理的黄金增加很可能影响了现货金价,这部分增量很可能来自索罗斯当时增持的132万股SPDR。

金价在10月初就达到巅峰,但索罗斯购买SPDR的消息到了11月才随着递交SEC的文件公开而公之于众,这条消息只是带动金价回涨了少许。

而如果注意同期的黄金资产规模就会发现,在索罗斯减持半数持仓的同时,黄金资产规模实际上还略有增加。

对这种现象最合乎逻辑的解释是:当大家都在对索罗斯买黄金的新闻做出反应时,索罗斯的基金正在抛售,这样做可以卖个更好的价钱。结果就是黄金资产的管理规模基本未变。

简单来说,这是新闻报道自身刺激了错误的需求,对冲基金趁机套利,打了漂亮的一仗。

不过,目前索罗斯还持有6亿股SPDR,为什么不清仓?

显而易见的回答就是,预计黄金还有上涨的潜力。

但如果腹黑一点考虑,也许SFM只是没能第四季度当时清仓,到目前为止已经清仓了。

又或者,可能SFM利用了今年年初或者去年第四季度的机会,用商品衍生品完全对冲了那部分剩余的持仓,从公开信息中永远不会找到这种做法的蛛丝马迹。

假如后一种推测属实,SFM就完全有理由利用黄金抛售的影响获利。

当然,真相有多种可能,在下次公开报告数据以前,谁都不能断定实情怎样。

只不过,上述推测说明,看对冲基金的报告不应该当真看重面值。他们会以此为名“对冲”。完全暴露给市场的多仓等于自寻死路。

以现货金价角度看,在跌落每盎司1530美元以前,还有可能回到近来的反弹交易模式。

|

这意味着,没有跌至这个价位,就还有可能出现清仓获利。

股市的表现越好,长期收益率的升势越强,这种情形的几率就越高。

另一个好机会是黄金矿业股。金融危机后,黄金矿商都逐步缩减了自己的套期保值计划规模。这是为了限制金价进一步上涨相关的成本。

不过,现在他们面临的趋势正相反,金价在下跌。

有些矿商2011年左右已经开始重新对冲,2012年继续如此。但现在不清楚那些套期保值今后展期的难度如何。

如果你将黄金看成生产后会迅速再次埋藏的商品,不是消费品,就会认为,决定金价的关键因素是新供应的黄金多快可以重新埋藏,以什么速度埋藏。

如果假定所有多头都已经清出,金价2011年以来实际上就已经受到抑制,所有还未生产的供应黄金现在就只能牺牲现货价格来对冲。

市场对冲的需求越多,做空实物或裸卖空的可能性就越高,现货价格的下调幅度就越大。

过去还可以从央行借出黄金,再卖到现货市场,而如今做空黄金ETF容易得多。

以下可见GDX黄金矿业ETF与标普500走势对比。

|

我来说两句排行榜