人参与)

人参与)在前文“黄金、石油和美元的未来(之黄金篇)”中Gregor Macdonald提到了一个非常重要的观点:他认为在过去十年里,黄金价格的上涨是由于其他投资回报率的下跌,黄金的上涨并非是通胀预期所致。金价飙升并非标志着严重通胀即将来临,事实上是一个持续低迷的经济导致的流动性陷阱的结果,而标志就是美国真实利率的大幅下跌。

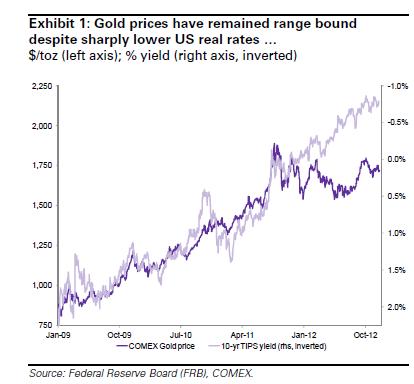

而高盛在最新的那篇争议不断的看空黄金的报告中给出了下面这张表,却可能让我们有更新的角度来观察黄金与美债(真实利率)之间的关系:

|

由上图可见,近期金价与10年期通胀保护国债真实收益率之间的关联度被打破。

当然那篇报告更出名的是高盛下调金价预测:

我们把3个月金价预期下调0.8%至每盎司1825美元;6个月金价预期下调7.0%至1805美元;12个月金价预期下调7.2%至1800美元;高盛还预计2014年金价为1750美元。尽管我们认为2013年初金价可能走高,但我们认为下行风险越来越大。

高盛的逻辑是:

金价与美联储宣布的购买行动的规模有关,价格在宣布行动时对其规模作出反应,而对此后每次计划中的购买行动的实际实施却几乎没有反应。这意味着当美联储的购买行动不再持续,但美联储的持仓规模维持不变时,金价不应受到影响。这与高盛的美国经济学家的发现一致,高盛发现是对美联储资产购买行动规模的预期而非实际的购买行动影响着债券收益率。

增加美联储资产负债表规模的资产购买行动才会推高金价。相反,当宣布的购买行动并不会导致资产负债表规模扩大时会推低金价,但随着此类行动宣布时会出现的真实利率的下滑会抵消部分这种效果。这种截然不同的反应迥异于QE期间美债收益率的系统性下跌,意味着金价可能“无视”不会导致美联储资产负债表扩张的宽松措施。理论上,尽管扭转操作(OT)通过增加美联储持仓的久期来影响收益率,但它并不影响基础货币。

|

高盛想表达的意思是“并非所有的QE都是一样的”,事实上,只有能够带来基础货币扩张的QE才能拉升金价。

但FT的Kaminska认为高盛忽视了一个重要的因素:美联储非传统的量化宽松措施已经将美债变为“零收益”的类似黄金的金融工具。而通胀保护债券(TIPS)所具有的双重保护特征(同时对通胀和通缩提供保护)使其相对黄金和传统美债具有优势,也使其具有更多的吸引力。

当前的状况是,美债和黄金互相之间的可替代性越来越强,因为两者都提供不了可观的收入。事实上,只有持有黄金的相关成本和美债到期时回复面值的特性仍然存在区别。此外,随着黄金的抵押品作用的接受度越来越高,其流动性和现金属性也越来越像美债。

这意味着只有对黄金期货的需求爆发(导致收益率曲线的极度拉升)才有可能促使足够的资金流出美债,流入黄金,才会对金价产生明显的拉动效果。

简单说,如果要使黄金被视为优于美债的投资且黄金现货价格走高,黄金的远期收益必须超过现金的成本和黄金储藏成本。如果做不到这点,黄金和美债这两种资产的价格就应该是联动的,因为他们面临的是相同规模的冗余流动性,同时也受到债券端的零利率影响。

零利率水平有效的限制了黄金相对美债的吸引力,因为持有黄金产生负利率(由于储藏成本),而持有美债则不会,并且能够保护本金(除非美联储印更多的钱导致国债出现负利率,这将导致金价走高)。

事实上,可以这么说,当短期美债的收益率为0之际,就是黄金与美债之间完全替代之时。就如同可口可乐与百事可乐,

他们也竞争同一个客户群体,尽管彼此之间仍然是有区别的产品。

|

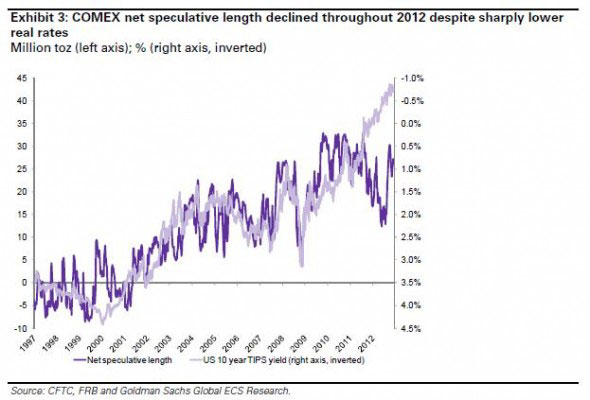

毫不意外的,黄金期货的投机者净多仓自2009年以来一路走高,但在OT操作开始后大幅下跌,如下图所示:

|

那么为何扭转操作对黄金期货的净多仓产生影响呢?高盛的结论依旧是OT操作并不增加基础货币。

但Kaminska认为高盛依旧忽视了OT操作对黄金窒息价格(choke price)的影响。

我们在前文“黄金、石油和美元的未来(之黄金篇)”中介绍过克鲁格曼那篇著名的文章:

克鲁格曼在文中认为:

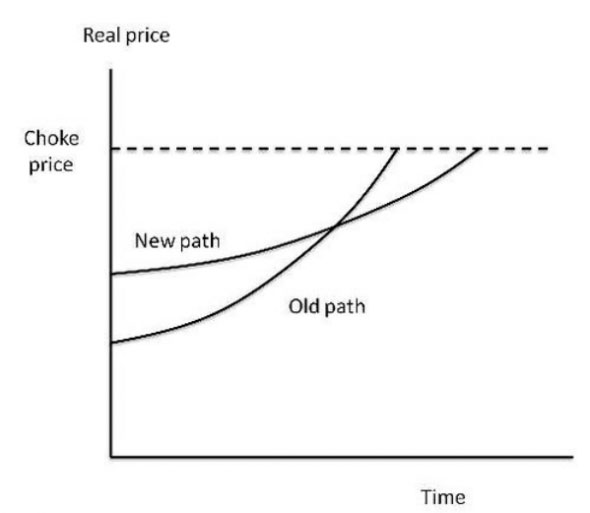

关键的是,黄金至少存在一个“窒息价格”,在这个价格上需求将为0。而根据Hotelling的模型,人们愿意持有不可再生资源,因为他们将获取升值受益。这意味着,扣除储藏成本,真实价格必须以等同于真实利率的速率升值,因此价格曲线应该如下所示:

|

这意味着,如果黄金投资要能有回报,远期曲线就必须出现一定的上翘。

如果货币的价格跌至零,那么黄金的曲线将平坦化,直到只反映储藏成本。

|

此外,低利率通常使得窖藏资源更有吸引力,也使得现货市场比期货市场更具吸引力。

所以看到下面扭转操作之前黄金期货曲线的平坦化程度也就毫不令人惊讶了。

|

下面是另一个方式来看(下图下半部分的曲线越高,黄金收益率曲线就越平坦)

|

到了2011年7月,平坦的曲线表明两个问题。其一、现货黄金价格可能接近了窒息价格(这一价格部分取决于更低的国债收益率),其二,在达到窒息价格前,人们仍将持续购买并且窖藏黄金。

而这一切在2011年8月发生了变化,金价再度走高,这不仅由于金价持续趋向窒息点,也由于美国债务上限辩论带来的利率预期的改变暂时拉高了窒息价格。

由于其他宏观面基本没有大的变化,这反映了一个错误定价的期货曲线和高估的窒息价格。

这一效应产生的净效果就是黄金购买/窖藏需求的突然和大幅上升,人们争相利用明显高估的远期曲线,而这一趋势也被同一期间美债收益率大幅走低所放大。

当然,一旦债务上限的辩论结束了,曲线就会恢复到此前的模式之中,而窒息价格也重新回到反映当前利率的水平。

事实上,如果不是扭转操作,黄金和美债之间的资金争夺战早就开始了,并将持续直到美债与黄金一样出现负利率,或者黄金的现货价格超过期货价格。

然而,通过实施扭转操作,美联储将美债的供应从长期转向短期。这一过程将大量短期美债抛入市场,迅速支撑了短期利率。

从安全资产投资者角度看,美联储此举无异于给了免费套利的机会,使得黄金和美债之间的选择不再困扰(安全资产加收益率,还等什么?)(更不用说更高的利率不鼓励窖藏了)。

因此,结果就是黄金现货价格的走低。

同时,我们看到了更陡峭的黄金曲线,这不仅是由于资金流入了黄金期货,也由于现货黄金的资金在流出。而金价没有完全崩溃的原因可能是由于各国央行的购买,这一举动最终稳定了曲线,并导致了金价的震荡。

至于上文高盛那张图所显示的Tips与黄金投资仓位的背离,Kaminska认为这可能是对TIPS价格信号的误读。Tips更多反映的是其内含的本金保护期权价值的升高,而非实际利率的降低。

因此文章开头那幅图中tips走势显示的并非是实际利率的走低,而是本金保护期权价值的升高。

我来说两句排行榜