欧洲央行准备购债的消息令贵金属市场很兴奋。

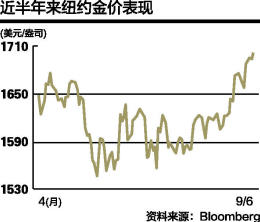

在本周四国际黄金市场亚洲交易时段,纽约、伦敦两地金价各自突破每盎司1700美元,皆上摸半年来的高位;同时,国际期货、现货银价亦达到32美元/盎司上方,为五个月来的最高。

金价上试1700美元

昨日,市场传出消息称,稍晚进行的欧洲央行会议将通过购债计划应对欧债危机,市场预期该计划将使得欧洲央行出手购买更多的的二线国家公债以抑制银行业危机,这令包括贵金属在内的市场乐观情绪飙升。截至记者发稿时,纽约期货黄金主力12月合约位于1710美元/盎司,纽约期货白银交投最活跃的12月合约位于32.9美元/盎司。

受上述市场拉动,昨日上海期货交易所的黄金、白银期货亦追随上涨。沪黄金期货主力1212合约最终收于352.6元/克,涨0.69%,沪白银期货主力1212合约大涨2.35%,盘中突破7000元/千克大关,收于7043元/千克,为该品种上市以来最高。上海黄金交易所现货白银价格亦大幅上涨,白银T+D下午盘收于6899元/千克,每千克上涨151元,黄金T+D收于348.31元/克,每克略涨2.53元。

金银的冲高似乎还与欧元向上的走势同步,欧洲央行可能无限额购买西班牙和意大利等陷入债务困境的国家的公债,该消息引发欧元兑美元汇率昨日上涨并突破1.2600关口,以美元标价的金银价格跟随上涨。

除以上购债的因素外,过去两周时间里美联储连续释放出“再宽松”信号,也有助于贵金属价格打破前期瓶颈。8月22日,美联储公布的8月份公开市场操作委员会(FOMC)会议纪要显示,除非美国经济出现明显的或大幅度的改善,否则美联储可能很快会推出新的货币刺激政策。

有市场人士分析称,美国总统大选将近,当前时间窗口对于美联储推出QE3来说是最合适的,即如果9月7日公布的美国8月份非农就业数据不佳,那么美联储极有可能在9月12日至13日的FOMC会议中推出QE3。

宽松周期多头增仓

值得注意的是,在2008年金融危机之后的“经济刺激周期”内,但凡美联储推出新的宽松措施,金银价格多为上涨。在2009年多国联手救市行动之后,国际金价从每盎司800多美元一路反弹,再度站上1000美元大关后开始了不断刷新纪录高位的旅程。2010年四季度,美联储推出QE2计划,国际金价得以继续冲高,直到该刺激计划结束时,金价已经站上1500美元/盎司的关口。

似乎大型机构也看到了欧美央行牵头带动的市场机会,纷纷加强在贵金属市场的持仓。截至9月4日,全球最大的黄金ETF——SPDR GOLD TRUST的持仓量已达1293.14吨,再次增加3.62吨,全球最大的白银ETF——SLV的持仓量亦增加了91.26吨,至9734.23吨。基金和大型投机客也疯狂增仓,截至8月28日,美COMEX期金上的非商业净多持仓达到158491手,较前周猛增21.28%,COMEX期银非商业净多持仓亦达到28638手,较前期剧增35.08%。

不过,亦有业内人士表示,欧洲央行购债计划对贵金属市场的影响可能有限,该计划的利好作用似乎没有之前想象的那么强,投资者应谨防购债计划弱于预期而带来的市场回调风险。永安期货研究院分析师赵晶认为,欧洲央行具体的购债操作过程中仍会有许多的附加条件,只有当相关国家能够满足所有的附加条件后,欧洲央行才会伸出援手。且欧洲央行将出手收购的仅仅为到期期限在三年以下的短期国债,同时央行还需要在购债时采取配套的对冲措施,以打消外界认为其可能借机增加货币供给量的顾虑。

人参与)

人参与)

我来说两句排行榜