掌管着2万亿美元资产的全球最大债基PIMCO全球经济顾问Joachim Fels今日(12月26日)撰文指出,全球正在从公开的、叫嚣的“旧式货币冷战”转向一种隐蔽的、谨慎的“新式货币冷战”,他认为强势美元可能持续不到“特朗普上任的第100天”。

具体内容如下:

今年早些时候,我们看到全球从“旧式货币冷战”(在负利率和量化宽松方面进行公开斗争)转向“上海合作”-主要央行之间的暗含的休战协议。协议指出,美元过度强势对全球经济不利。因此,美联储变得更加鸽派,欧洲央行(ECB)和日本银行(BOJ)不再强调负利率,美元稳定有助于新兴市场和商品价格的恢复。另外,人民币的贬值是有序的,而不是破坏性的。

随着唐纳德·特朗普当选美国总统,我们进入了一个被称之为“冷战货币战争”的新阶段。称其为冷战,是因为央行正在以更加谨慎的方式展开战斗。

•即使在美国大选前,日元也在进一步贬值。自9月以来,日本政府将10年期国债收益率钉住在0%附近,日本央行在过去几个月全球债市抛售潮期间,设法扩大了日本与世界其他国家的利差,使得日元大幅贬值。在上周的日本央行会议之后,黑田东彦表示,改变收益率目标和淡化日元贬值太早了(指出当前只是回到了今年年初的水平)。

•欧洲央行在12月初通过降低购债标准(下调收益率要求)实现了“隐形利率下调”,这有助于推动欧元走低。

•自9月以来,中国人民银行放松了人民币兑美元汇率控制。在12月中旬美联储加息之后,中国政府的关键声明表明,进入新的一年人民币压力仍旧很大(还记得去年1月的情况吗?)。

因此,实际上,非美货币现在都在对美元贬值。

到目前为止,美元的发行人对美元升值显示出“善意的忽视”。事实上,美联储在12月的有效加息次数是两次,一次是通过提高联邦基金利率25个基点,一次通过提高点阵图预估中值,将2017年加息两次的预期提升至三次。 而即将离任和新任总统的经济政策都支持美元升值。特朗普团队可能会把这看作(与股市上涨一起)给自己投的信任票。

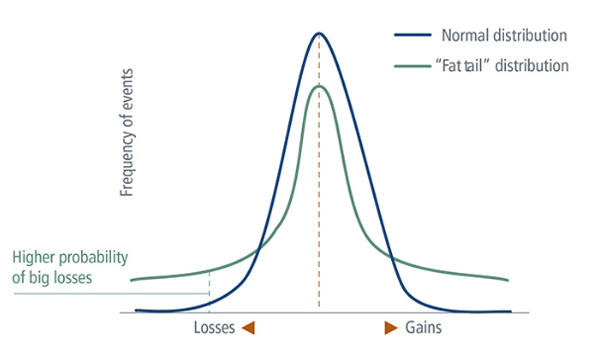

然而,这种“善意的忽视”似乎不可能持续到特朗普上任的第100天。强势元会伤害美国的制造业以及支持特朗普的选民。持续的美元升值或将使特朗普更有可能在他的竞选承诺上取得成效,并在上任后不久就开始瞄准汇率“操纵者”。 如果发生这种情况,可能会利空风险资产,扭转美国大选后市场提升右尾风险(高收益,低概率事件)和降低左尾风险(高亏损,低概率事件)的情况。这反过来,可能会导致对美联储的利率路径的重新评估,这可能削减美元上行动力。

但这些都是下一场新冷战可能出现的。

WEEX注:下图为“正态”分布和“厚尾”分布(例如student-t分布)的示例,其中“厚尾”分布较正态分布具有更高的尾部风险。

|

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜