《巴伦周刊》本月发布的分析师预期普遍看涨2016年的股票市场,预计标普500在2016年底会上涨10%至2220点,而澳大利亚投资公司Prerequisite Capital Management则认为,2016年应当押注国债(通缩)而非股票(通胀)。理由如下:

1.发达国家和新兴市场的去杠杆化几乎还未开始。

2.资本错置和供应过剩:这两个问题产生的原因是a)过低的借贷成本持续了过长时间,b)引发了储蓄和投资的不平衡性(全球经常账户失衡)的政策持续时间远远超出了其本应该持续的时间。

3.人口问题:如人口老龄化。

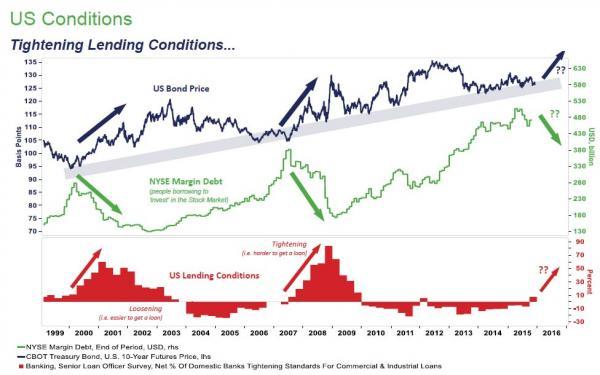

4.资本支出达到峰值,信贷条件紧缩:信贷利差上涨,商业贷款的标准收紧,很有可能引发债券价格上涨。

美国经济中的资本支出和固定投资可能停滞甚至再度下降,而这是经济中盈利甚至就业的最大驱动因素。下降对于经济以及股市来说不是件好事,但是通常对国债利好。

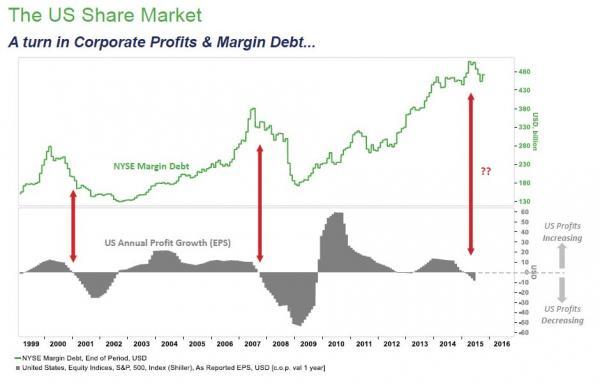

近年来,股份回购成为股票市场需求的最大来源。过去7年里企业回购是收益的,而现在企业不再从股份回购中受益,这意味着股票需求的最大来源可能会消失。

下图中的绿线是PowerShares股票回购ETF的总收益和标普500指数总收益的比率,绿线上扬显示回购行为从市场中获益,而下降则反之。

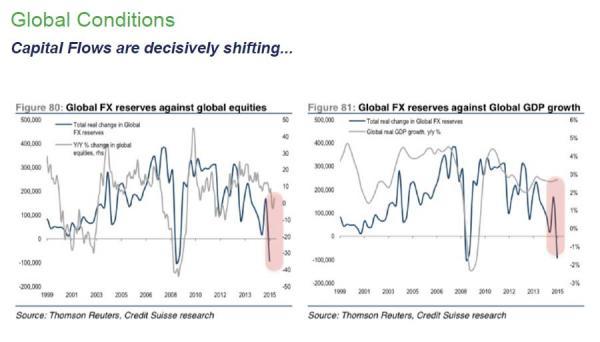

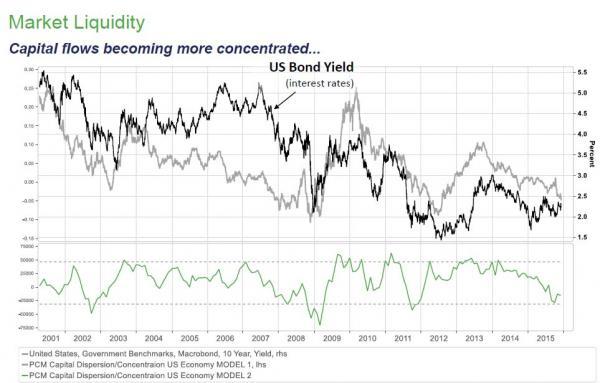

7.全球资本流动模式转变:过去12个月里,市场的资本流动模式发生了改变,引发金融市场的不稳定性(银行业危机以及其他季节性震荡所带来的的风险高度膨胀),这一问题尤以新兴市场为主。此外全球贸易也大幅缩减。

下列图表显示出,全球外储增长和全球经济增长之间出现脱钩,“全球外储紧缩表明全球资本流动出现了结构性转变,这会导致全球市场和经济不稳定性的近期风险增长。由此我们看涨美国国债,因为当经济和金融市场疲软时,储蓄和资本将倾向于流入风险较小的政府债券。

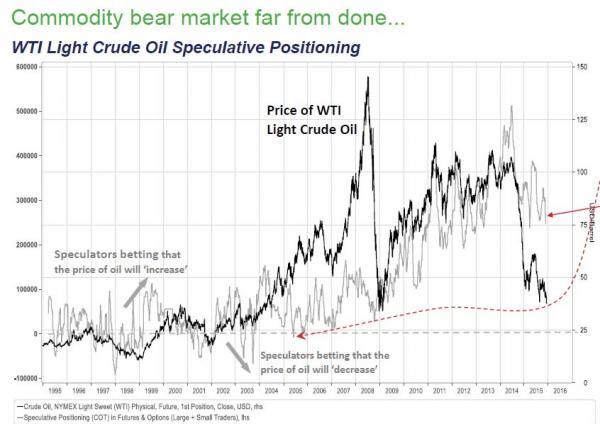

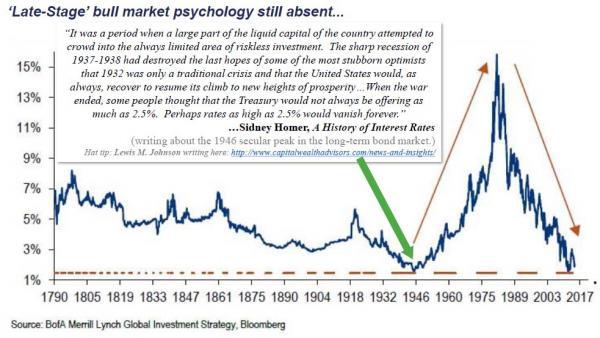

8.对于更高收益率的普遍期待:ZEW调查显示通胀和利率的乐观期待峰值。在供应过剩加剧能源和工业金属价格疲软的环境里,市场对大宗商品和能源价格仍然缺乏后熊市心理。

机构分析师和经济学家在调查问卷中预期,所有人本质上都在期待利率和通胀会更高,通常当每个人都有这种预期的时候,我们实际上就接近债券一个峰值且债券收益率可能会下降。这也会对美国国债价格会产生积极影响。

此外,乐观的投资情绪显示大宗商品市场的熊市尚未结束。图中灰色线条显示出投机盘的净多仓位,黑色是石油的净多仓位。可以注意到,投机者自2005年起就押注石油价格会涨。尽管自2014年石油价格暴跌,投机者仍然大量看多石油。这种执着的看多意味着大宗商品和石油价格的熊市不会结束,没有任何迹象表明市场已经对商品市场完全失去了信心。这预示着未来石油价格还会出现更大跌幅,而通缩通胀会利好国债。

货币周转率代表货币在经济中的流通速度。如果货币周转率下降,通常意味着经济活动在下降。目前,我们认为货币周转率是在下降的,这意味着利率会更低,而债券价格会走高。

此外,当经济情况不佳或投资者开始担忧的时候,资本不会分散而是会聚集在一些关键区域(图中显示为下降的灰色线条和绿色线条),目前,资本倾向于聚集在经济的某些区域,意味着利率还将下降。

过去的两年间投资者对债市持消极情绪,而这种消极情绪为债券价格在不久的将来走高奠定了基础。

12.美联储和各国央行政策:对低利率政策和QE政策的过渡依赖导致公共和私人部门的财政极度受限,央行们一时很难摆脱宽松政策。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜