FX168讯自欧洲央行政策决议公布以来,美元指数自高位滑落至后一蹶不振,周三(12月9日)美元指数再次跌破98关口,刷新四日低位至97.62。由于美元指数自日内高位回落,非美货币整体出现反弹,商品货币的表现较弱,而欧系货币则全面上涨。尽管美元目前表现疲弱,但包括高

盛在内的众投行以及对冲基金依然看多美元在明年的表现。周四市场将迎来英国央行、新西兰联储以及瑞士央行利率决议,料将在汇市刮起阵阵暴力旋风。日内欧美数据稀疏,中国传来的消息引发市场广泛关注。国务院周四召开常务会议通过文件,明确提出在决定施行之日起两年内,授权对拟在上海证券交易所、深圳证券交易所上市交易的股票公开发行实行注册制度。有分析师指出,注册制对市场趋势影响短期负面,长期中性偏正面,短期内市场会调整,尤其是创业板。德拉基不及预期鸽派提振欧元美元低迷不振但机构依然看多美元

美国商务部(DOC)周三公布最新数据显示,美国10月批发库存月率减少0.1%,低于预期的增加0.1%,暗示美国第四季度经济增速预期或被下调。

商务部表示,10月批发库存减少主要因为企业加大力度减少未售出商品库存。此前库存数据曾令第三季度经济增速萎缩0.56%,加大了今年经济增速达到2.1%的难度。

路透社点评美国10月批发库存月率称,美国10月批发库存月率录得下滑,主要是因为企业加大力度减少未售出商品库存,其中耐用品和非耐用品库存均有所减少;今日的批发库存数据可能会令经济学家们下调对第四季度美国经济增速的预期,此前库存数据曾令三季度的经济增速萎缩0.56%。

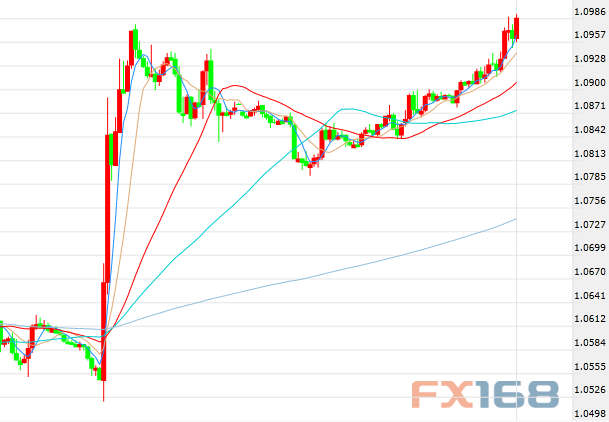

11月非农就业报告公布之后,市场预期美联储12月加息几成定局,但市场已几近充分反映了这一预期,且欧洲央行宽松政策不及市场预期,令压抑已久的欧元受到提振,美元指数自高位回吐涨幅大幅滑落,日内美元指数跌破98关口至97.62,刷新四日低位;决议公布之日欧元/美元一度飙升逾400点,升至1.09关口上方,日内该货币对再次发飙,突破了上周欧银利率决议后欧元/美元所创下的高位,刷新一个月新高点至1.0991,逼近1.1000关口。

根据一名业界知名的基金经理,即便被有“超级马里奥”之称的欧洲央行(ECB)行长德拉基(Mario Draghi)“重创”,对冲基金依然看涨美元。

掌管90亿美元资产的Pacific Alternative Asset Management Co.投资总监Sam Diedrich表示,欧洲央行行长德拉基上周宣布新一轮宽松举措,但却令一些投资者感到失望。

在12月3日欧银决议当日,美元兑欧元创下6年半来最大单日跌幅。这令那些押注欧元贬值的人士遭受打击;因预期欧洲央行会实施更加激进的宽松举措,欧元投机性空头仓位创下5月来最高水准。

Diedrich说道:“欧银决议的确让许多人措手不及。欧元空头可能遭到了重创。”

包括高盛(Goldman Sachs Group Inc.)和麦格理(Macquarie Bank Ltd.)等大行本周纷纷调降美元兑欧元汇率预估,预计欧元跌至平价水准将花费更多时间。

不过,Diedrich指出,因美联储准备实施2006年来首次加息举措,与其它央行存在政策分歧,对冲基金仍在押注美元走强。许多发展中国家的“经济困境”可能也出现恶化,这会支撑美元兑新兴市场货币。

Diedrich他说道:“目前仍然有大量美元多头。假如你经历了糟糕的一天,这也不是说一切都完结了,因为很多时候局面会恢复原样。”

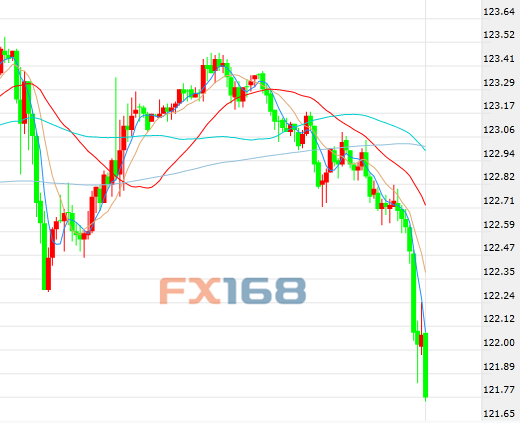

与欧元同步反弹的还有日元,美元/日元日内跌破122关口,刷新11月6日以来低位至121.75。英镑/美元扩大涨幅至1.5181,刷新两周高位。现货黄金反弹拉升至1085.65,逼近非农后所创下1088高点。

美国能源信息署(EIA)周三公布最新的库存数据显示,截至12月4日当周,美国原油库存意外锐减,减幅远大于预期。数据显示美国原油库存减少356.8万桶,分析师预计为增加25.2万桶。

数据公布之后,美国WTI原油刷新日高至38.82美元/桶,布伦特原油刷新日高至41.50美元/桶,但随后转而下跌,纷纷跌至日内低点37.06美元/桶和39.89美元/桶

就此,MarketWatch专栏作家Myra Saefong指出,今日美国WTI原油价格在EIA报告公布后,短线急升1美元,之后又重演下跌戏码,这主要是因为当周精炼油库存增加近500万桶(其中包含燃料油),拖累美国燃料油价格下跌1.8%,从而对美国1月WTI原油期货价格造成拖累。

三大央行即将公布会议声明 金融市场料将随之起舞

相比上周外汇市场的大开大合,本周外汇市场相对沉寂,但交易员们依然不能掉以轻心,因周四仍有一系列央行会议声明内容需加以严加防范,相应的,事件催生出格外有利的交易契机。

拭目以待:新西兰联储会是欧银降息后第一家降息的央行吗?

据路透周一(12月7日)公布的调查称,多数受访分析师预计,新西兰联储料将在本周四(12月10日)凌晨5:00宣布降息。

一旦新西兰联储降息,那么将成为继欧洲央行上周降息之后的第一个采取行动的央行。欧洲央行上周宣布下调存款利率10个基点至-0.3%,延续量化宽松(QE)计划至少到2017年3月底,但是没有扩大每月的购债规模。

路透调查称,24位受访分析师中的21位预计,新西兰联储将在今年最后一次会议上降息25个基点,将利率下调至2.50%。

新西兰联储上次降息是在9月,为连续第三次降息。该央行去年3-7月曾四次升息,每次升息25个基点。这次路透调查是在12月7日进行的。

彭博调查结果显示,经济学家们也预计新西兰联储将于本周降息。在受访的18位经济学家中有15位预计新西兰联储将于12月10日会议上降息25个基点至2.50%。

新西兰储备银行(ASB)周一在日内报告中写道,本周新西兰联储(RBNZ)应当降息25个基点,并在明年8月前进一步降息50个基点。

该行报告指出,鉴于纽元汇率居高不下,而油价处于纪录低点,商品贸易价格通胀水平一直较为疲软。

该行认为,此前新西兰联储(RBNZ)太过倚重纽元贬值来推升通胀,且寄希望于美联储升息的“预期”结果,导致政策上太过单一。

ASB预计,纽元/美元将跌破0.6000,2016年初将位于0.6000下方不远,当前汇价位于0.6700一线附近。

BabyPips.com的FX-Men外汇小组指出,降息还是不降息?这是个问题。数周之前,大部分汇市观察家们对新西兰联储主席惠勒(Graeme Wheeler)将再次降息的预期信心十足,然而近期的经济数据却表现尤其强劲,贸易活动和消费开支都出现了复苏萌芽。

此外,最新的全球乳制品拍卖价格出现了3.6%的反弹,暗示早先的价格崩塌已结束,然而商品价格持续沉底是本周的不安定个因素,这恐将成为未来通胀预期的压制因素。

虽然惠勒本人曾在上次利率声明中指出:“基准利率进一步下调时大概率事件”,但这次降息可能是模棱两可的事,无论如何,政策决定或将为纽元年内的行情定调。

瑞士央行或故技重施 投资者务必保持警惕

年内上演首尾呼应好戏?1月15日瑞郎废限门引发的市场巨震投资者可能依然记忆犹新,之后市场人士对于央行的干预举动始终心有余悸。

实际上,分析人士现在的确认为,瑞士央行可能故技重施,尤其是欧洲央行决定延长QE时限并进一步削减储蓄利率。毕竟瑞士央行官员希望欧元兑瑞郎币值维持稳定,从而使该国出口行业保持竞争力。

瑞士央行行长乔丹(Thomas Jordan)并没有表达对于干预的意愿,不过他把握住每次机会口头压制瑞郎。瑞士央行本周的动作可能意味着瑞郎更大的跌势,可能确保年内剩余时间内美元/瑞郎的升势。

意大利裕信银行(Unicredit)经济学家Tobias Ruehl周五(12月4日)在最新的报告中表示,在欧洲央行放松货币政策后,瑞士央行(SNB)仍有可能把目标存款利率从目前的-0.75%降至-1%。

Ruehl表示,“瑞士央行的3个月期libor目标区间被调低25个基点至-1.50%到-0.50%的可能性最大。”

他预计,瑞士央行将采取行动来有效对抗依然强劲的瑞郎汇率;主要原因包括持续高估的汇率已经影响到瑞士经济。

对于瑞郎的走势,Ruehl认为,“欧洲央行昨天宣布的宽松力度不及市场预估且美元/瑞郎走势可能稍稍缓解了瑞郎的压力,提升了瑞士央行降低存款利率的可能性。”

不过,经济学家预测瑞士央行周四17:30料将宣布维持存款利率于纪录低点负0.75%不变。目前维持稳定的政策可给予乔丹时间评估欧洲央行最新举措以及美联储(Fed)下周升息所造成的长期影响。

虽然瑞郎兑欧元已经停止升值,但是年内目前仍已上涨11%,从而压低通胀,并影响经济增长。

慕尼黑的Bayerische Landesbank经济学家Manuel Andersch称,“既然欧洲央行只是温和调降存款利率,我们认为瑞士央行不会跟进,毕竟瑞士央行能降息的空间所剩无几,必须审慎使用剩下的子弹。”

英国央行料将按兵不动 英镑/美元击穿1.51关口

英国央行货币政策委员会(MPC)周三开始召开为期两天的货币政策会议,虽然普遍预料其将维持利率不变,但有些人预期周四20:00公布的会议纪要内容可能比最近的语调稍微更加强硬。

周三欧市盘中,英镑/美元重新站上1.50关口,刷新两周高位至1.5181,英国央行周四将召开议息会议,决策者料将放下近来对英镑走强的不满。

上月初英国央行对外部发展令英国增长前景承压表示担忧,之后英镑贸易加权汇率已累计下跌2.5%。

不过交易员预计,英国央行周四在公布上次政策会议的纪要时,对英镑汇率可能不会像之前那么紧张。

由于英国经济呈现强劲增长及薪资上扬,外界仍预料英国央行将跟进美国升息,投资人料将逐步重回英镑怀抱。

荷兰国际集团(ING)的James Knightley等分析师在周三报告中表示,预计英国央行(BOE)在明天的会议上将维持政策不变,投票结果仍为8-1。他指出,英国就欧盟成员国身份举行全民公投也会给英镑带来下行风险。

Knightley表示,“本次英国央行利率决议可能是一个非事件因素。英国国内经济形势依然强劲;英国央行以渐近的步伐迈向加息,同时竭尽所能防止英镑快速升值。”

他同时预计,英国2016年上半年工资的增长将促使货币政策委员会变得对英镑更为“友好”。

鉴于美联储势将在12月16日加息,英国央行的言辞在一定程度上偏离了英美同步加息,荷兰国际集团对英镑中期前景的乐观程度略有下降。

此外,荷兰国际集团还指出,英国就欧盟成员国身份举行全民公投也会给英镑带来下行风险,预计公投将在2016年下半年举行。

不过,摩根士丹利(Morgan Stanley)分析师Jacob Nell周一在报告中称,英国央行(BOE)目前存在突然转向加息的可能性,因观点更加鹰派的英国央行货币政策委员会外部成员和央行核心成员之间的差异已经收窄。此前英国央行货币政策委员会以8-1赞成维持利率不变,但未来向加息的转变可能不会那么缓和。

摩根士丹利认为,英国央行存在从8-1赞成维持利率不变,跃迁到投票赞成加息的风险,即便薪资或通胀仅温和上行。

不过,英国关于退出欧盟的公投给摩根士丹利评估英国央行的加息路径带来风险,如果预定于明年6月份举行公投,可能推迟首次加息时机。

此前摩根士丹利将英国央行首次加息的预测时间从2016年2月推后至5月份,并预期2016年11月第二次加息。

BabyPips.com的FX-Men外汇小组指出,央行行长卡尼等人对于经济向下的评述可能是会后声明和会议纪要中引人关注的内容,回想11月声明发布时引爆的英镑抛盘,投资者需要严加防范。

例如,英国央行依然被认为可能维持利率在0.5%的水平,同时维持3750亿英镑购债规模不变。8:1的投票结果也将继续不变,但这次要是麦卡弗蒂(Ian McCafferty)回到多数阵营,那么英镑恐怕在劫难逃。

注册制即将重磅推出 证监会出面发声“安抚市场”

中国国务院总理李克强周三主持召开国务院常务会议,通过提请全国人大常委会授权国务院,在实施股票发行注册制改革中调整试用有关规定的草案,草案明确,在决定施行之日起两年内,授权对拟在上交所、深交所上市的股票公开发行实行注册制制度。

“待人大常委会授权后,有关部门制定规则,在公开征求意见后实施,并加强事中事后监管,切实保护投资者合法权益。”会议称。

此次会议还通过设立央企专业化双创平台,探索组建科技集团,清理处理僵尸企业;严控产能过剩行业投资;加快混合所有制改革等提案。

会议还提到,待全国人大常委会授权后,有关部门将制定相关规则,在公开征求意见后实施,并加强事中事后监管,切实保护投资者合法权益。

这意味着,在《证券法》修订完成前,股票发行注册制将先行推出,进程的提速凸显决出策层加快证券市场改革的决心。

随后,证监会发声“安抚市场”,称注册制改革是渐进过程,不会造成新股大规模扩容。

证监会表示,“注册制改革是一个循序渐进的过程,不会一步到位,对新股发行节奏和价格不会一下子放开,不会造成新股大规模扩容。”

证监会同时指出,将继续按照现行规定,做好新股发行审核工作,新股发行受理工作不会停止。注册制实施后,现有在审企业排队顺序不作改变,确保审核工作平稳有序过渡。

此外,证监会还表示,将根据国务院确定的注册制改革安排,制定相关部门规章和规范性文件,向社会公开征求意见后公布实施。

中泰证券罗文波团队评论称,本次注册制改革时间表第一次在政府层面落地。此前市场预期是在11月20日证监会主席提出的全力以赴明年三月注册制要有结果。但该来的总会来,时间早晚而已。

申万宏源称,注册制对市场趋势影响短期负面,长期中性偏正面。短期内供给压力增加是必然;而中长期来看市场化国家密集发行期往往对应股市上涨期,随着未来更多优质企业获得融资,市场有望与IPO形成良性互动。

齐鲁证券预计,短期内股票市场短期会出现小幅度的调整,尤其是创业板指数调整幅度相对主板较大。

光大证券分析师赵杨指出,A股长期以来的高估值、高波动、高换手等特征,均表明深度明显不足。如果说我们需要一个具有中长期配置价值的牛市,那么新股供应不足和退市机制不完善是需要解决的两个重要问题。毫无疑问,注册制是非常值得期待的。“在我们看来,注册制是开启A股真正牛市的钥匙。”

校对:浚滨

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜