在交易所公司债下半年来疯狂放量,交易商协会中票发行稳步并上升将于近期进一步大幅改革之际,中国债市资格最老的发改委企业债,似乎疲态尽显,亟需一场自我革新。

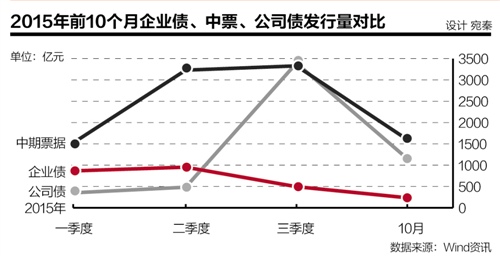

Wind数据显示,今年1月份以来,企业债发行量持续低迷,始终大幅低于

中票发行量,而在公司债6月份开始放量后,亦被公司债这一“后进生”赶超。发改委并非没有推出改革措施,事实上,今年以来,发改委曾陆续放松企业债发展门槛,无论是发行主体的数量还是资质,均较此前有较大幅度的扩容。但受制于审批制依旧严格的资质审核即繁琐的流程,市场并未对其改革措施做出热情呼应,且诸多市场人并不对企业债抱有乐观的预期。

或因未见成效,发改委近期又出政策,这一次,力度之大颇出乎市场意料,甚至有市场人士以“史上最宽松”的企业债新政。

10月13日,发改委公布《关于进一步推进企业债券市场化方向改革有关工作的意见》(下称《意见》)。《意见》显示,发改委企业债的审批流程将大大放松,包括:在报审环节上,直接向省级发改委提交材料,并不再要求省级预审意见,报审时间得缩短。

同时,在审批环节上,如果企业符合主体或债券信用等级为“AAA级的债券”、“由资信状况良好的担保公司(指担保公司主体评级不低于AA+及以上)提供无条件不可撤销保证担保的债券”和“使用有效资产进行抵、质押,且债项级别在AA+以上债券”等三个条件还可实现豁免复审。

“这次改革主要瞄准了审批流程,在新的政策下,项目的审批速度可以超过中票。”北京某券商主承人士对21世纪经济报道记者表示,发改委最近这次改革,“已向市场化方向迈出了一大步”,但由于在资金用途上依旧有较大限制,且交易商协会新一轮的改革呼之欲出,企业债依旧前途难测。

而民生证券研报亦指出,发改委此次改革的背景,是前三季度经济增速下滑的事实,发改委一改往日严格姿态,连续放松企业债管理,本意是为经济提升做调整。

“但实际上,发行主体扩容不代表完全放开,审批简化不代表审批放松,更重要的是,政策鼓励能不能产生实际的效果还是要看企业行为。”民生证券研究院固定收益负责人李奇霖表示。

较公司债依旧难有优势

今年5-6月,发改委陆续发布1327号文以及后续的补充说明,从发债主体、发债数量指标、募集资金总投资占比等多个方面大幅下调企业债发行门槛。

比如,此前城投债发行数量的限制为“每年省会2只、地级市1只、百强县1只、国家经开区高新区1只”,调整为“省会城市(计划单列市)所属城投企业,每年发行企业债券不超过4 只,地级市所属城投企业每年发行企业债券不超过2只;经济总量较大、综合财力较强的百强县(县级市)所属县域城投企业,每年发行不超过2只企业债券”。

而发改委10月13日发布的《意见》,则在此前的基础上进一步下调门槛,同时对发行流程进行简化。

“之前要求主体评级AA以上的公司不受发债企业数量限制,这次改为债项AA及以上;之前要求主体AA及以上且债项AA+及以上的债券,不超过发债规模40%的资金可用于补充营运资金,《意见》则放宽到了所有等级的债券。”前述券商主承人士称,本次企业债新规后,基本所有企业债发行人已经满足了上述两项要求,市场化发行明显提速。

公平地说,加上前述审批方面的改革,此次发改委对企业债的改革力度不可谓不大。

兴业证券研报指出,尽管企业债审批流程简化,相比公司债也并不具备优势,且公司债募集资金使用灵活,多用于偿还贷款和补充流动资金。相比之下,企业债放松了募集项目投向和加大资金的灵活使用,但仍与投资挂钩,在当前需求不足实体企业投资意愿下滑背景下,新规对企业债发行的推升作用有限。

本报记者从信用债承做人士处了解到,目前公司债在发行效率上依旧具备较大优势,从向交易所提交申请材料,到债券最终发出,时间可压缩至2个月左右,“交易所收到的材料很多,不一定能及时审,最多也就3个月。”相比之下,在材料审核一切顺利的情况下,企业债发行周期目前依旧需要3-6个月的时间,“考虑到发改委还有人手不足的问题,短期内很难赶上公司债的发行效率。”

缺项目或为主要掣肘

在市场人士看来,制约企业债发展的,或是来自国务院43号文的约束。

在兴业证券研究团队亦认为,发改委此次改革旨在稳增长,托底经济,但效果仍有待观察。

其团队在研报中指出,企业债融资条件的放松,多集中在融资通道和财务条件方面。《意见》对审批效率的提升,对募投项目和资金使用也有进一步放宽,但并没有改变43号文“不得新增政府性债务”的核心要求。

也就是说,对于企业债发行人,关键在于能否找到稳定现金流且能够覆盖自身债务本息的项目。“43号文要求地方融资平台发债不得增加地方政府债务,需要找到现金流可以覆盖自身成本的项目。但目前经济下行,这类项目的获取难度正在逐步加大,未来也会成为制约企业债发展的主要因素之一。”前述北京券商主承人士告诉本报记者。

李奇霖亦指出,2014年下半年之后城投平台债券融资成本不断降低接近优惠贷款利率,考虑到数次降息,发债成本相比于银行贷款下降更多,但城投债的发行并没有以相同节奏保持增长,相比之下,城投债供给与地方政府项目投资的相关性更高。

“可见,在社会整体投资增速放缓的环境下,成本并非决定企业债供给的主要力量,关键要看企业的投资意愿。发行效率的提升,并不改变目前企业债发行面临的主要困境。”他表示。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜