|

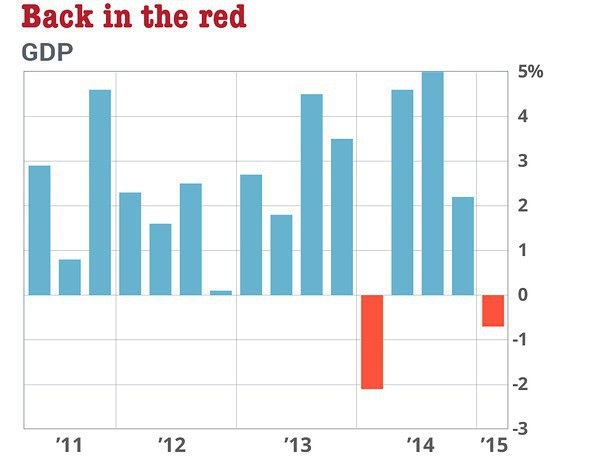

(美国季度GDP 来源:FX168财经网)

此外,距离美联储首次加息的时机已离我们不远,这无疑会引发金融市场极大的反应。随着美国货币政策接近拐点,经济增长也将完全“断奶”,届时市场不排除会出现另一场惊诧世人的危机。

然而,任何由问题引发的危机都会造就新的英雄,就如同2008年著名对冲基金经理约翰保尔森(John Paulson)做空房地产市场一举成为亿万富翁,下一个通过做空成为富豪的投资者可能是一位名叫保罗.辛格(Paul Singer)的对冲基金经理。

Paul Singer近日告诉他的追随者,过去美联储史无前例的货币干预已经导致国债市场的严重扭曲,而随着政策的收紧,最终债券泡沫将被刺破而引发危机。Singer目前将做空的目标放在政府债券,全球的政府债券!

毫无疑问,Paul Singer是正确的,但他并不想成为做空债券的第一人。事实上,眼下已经有很多人尝试做空债券,但都被尚存的债券牛市情绪蹂躏得体无完肤。Singer认为,当前债券市场不过是一个风险回报的短线游戏而已。

虽然眼下只有时间才能证明Singer的观点,但在债券市场崩盘以及通货膨胀风险逐步加大的同时,资本自然会寻找新的投资机会,比如商品、贵金属或是部分股市板块。

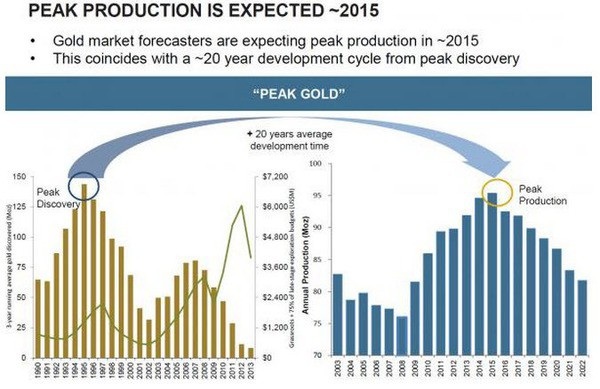

另一方面,商品价格不光光能从通胀上涨的影响中获益,更重要的是供应正在持续萎缩。就拿黄金来说,过去10年黄金的开采成本连续大幅走高,但采得的矿石金品位却直线下滑,这意味着当今全球拥有高品质矿石的生产商凤毛麟角。黄金产量预期将在2015年触及峰值,随后开始回落。

|

(黄金供应2015年或触及峰值 来源:FX168财经网)

数据显示,目前黄金生产商的平均总维持成本在1050-1200美元,这也是为什么近几年相当的生产商屡屡出现违约。

不过,从积极的一面来看,只要金价能够开始上涨,那些熬下来的黄金生产商就会大放异彩。换句话说,随着债券市场危机和通胀上涨前景的到来,白银和黄金生产商的股票也会迎来春天。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜