|

随着我国2014/2015榨季生产进入尾声,国内食糖减产已成定局,并且国内糖市对下一制糖年的减产预期较强。在此背景下,笔者预计国内食糖仍有上行空间。

国内供需矛盾趋缓

从供给面看,截至3月底,本制糖期全国已累计产糖955.14万吨(上制糖期同期产糖1222.36万吨),全国已累计售糖431.44万吨(上制糖期同期销售食糖478.07万吨)。尽管产销数量双双减少,但相较于上一制糖年,2014/2015榨季全国销糖率有了较大提升。同时,据消息人士称,我国4月可能在配额外只批准约1万吨的食糖进口,低于2月的10万吨。国家对食糖进口的控制有利于支撑国内食糖价格。尽管前期国家储备糖有较高的库存,但在国家没有大规模抛售食糖前,国内食糖现货价格仍有上行空间。

从消费面看,国家统计部门数据显示,1—3月,冷冻饮品和果蔬饮料产量呈现减少趋势,而其余品种产量持续增加。尽管乳制品、罐头产品产量累计增幅呈个位数,但糖果产量累计同比增幅14.35%,而碳酸饮料产量增幅达22.33%。随着夏季临近,国内对于饮料类含糖产品需求将持续增加。加之今年甘蔗榨季的结束,国内市场消费将进入库存糖层面,这将进一步削弱食糖供给压力。

外糖产能过剩加剧

巴西方面,首先,尽管传言巴西持续降雨可能影响糖厂新榨季开工,但市场方面普遍预计巴西新榨季甘蔗产量将增至5.80亿吨,而食糖产量维持上榨季3200万吨水平;其次,受巴西雷亚尔的升值影响,前期国际糖价呈现走弱趋势,如今美元走势不及预期导致雷亚尔升值,可能会使巴西减少食糖出口;最后,巴西的酒精和食糖原料都是甘蔗,而巴西生产的酒精主要供应国内市场,即便增加汽油中的酒精比例,其消费总量也比较有限。

印度方面,截至4月30日,印度2014/2015榨季食糖产量已达2737.4万吨,较上年同期增加343.1万吨,预计新榨季印度食糖最终产量将达2800万吨。假如印度食糖消费量维持在历史的2480万吨,并且政府预留三个月消费需求量620万吨,则新榨食糖加上上年结余量仍有450万吨的食糖需要出口。据了解,在供给压力下,印度政府除了高额补贴食糖出口外,最近打算将食糖进口关税提高至40%,同时讨论收储350万吨食糖事宜。印度此举旨在支撑国内糖价同时增加食糖出口量,这将进一步冲击国际糖市。

泰国方面,泰国糖厂相关专家表示,尽管2014/2015榨季泰国甘蔗增产,但基于出糖率较低,因而新榨季食糖产量可能与上一榨季持平,预计2014/2015榨季泰国将产糖1130万吨。按照规划,今年泰国政府将向国内市场投放240万吨食糖,其余部分全部出口。这意味着泰国将出口约890万吨食糖至国际市场,打破了2014年泰国食糖出口量为730万吨的历史最高水平。

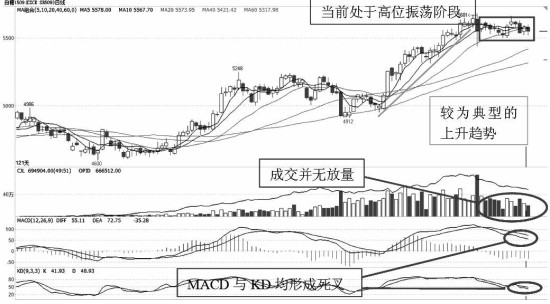

综上所述,虽然在郑糖牛市启动一段时间的基础上,短期多头已经调整休息,盘面可能出现高位箱体振荡行情。但就长期而言,国内外食糖产能背离,期糖内外盘背离程度依然很大,外糖对于内糖的参考价值不再那么大,而内盘的趋势主要取决于国内的供需环境。目前,随着国内食糖产销矛盾趋缓,在食糖产量减少、限制进口额以及现货价格不断上涨的利好支撑下,郑糖仍然处于上升通道。

(作者单位:徽商期货) (来源:期货日报)

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜