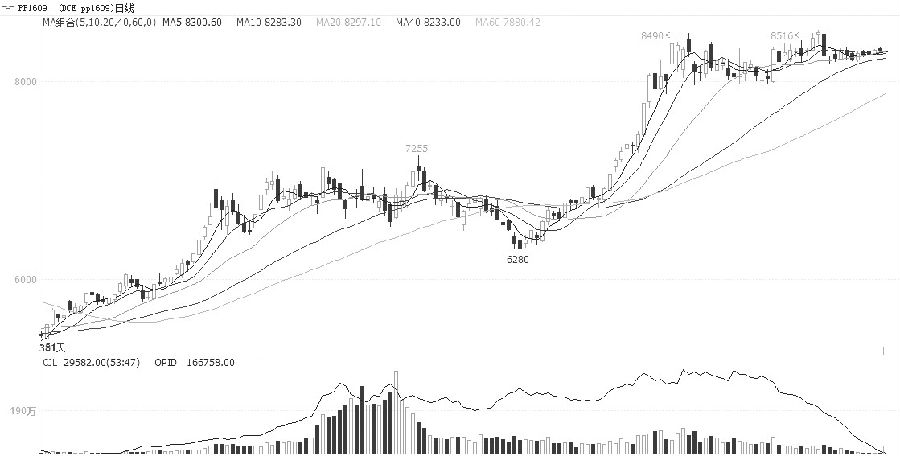

7月底以来,PP期货持仓量逐步下滑,近月1609合约上的多空博弈告一段落,资金移仓带来主力1701合约阶段性偏强。而随着G20杭州峰会召开,石化装置检修利好逐步兑现,PP面临回落风险。

成本维持在相对低位

今年以来,聚烯烃的行情节奏由供需面主导,成本端波动对行情的影响不大,但PP成本重心以及利润水平影响着生产厂家的开工意愿,决定了后期的潜在供应变化。随着油价自8月以来的快速反弹以及动力煤价格的持续回升,煤制和油制PP生产成本走高至6300元/吨水平,丙烷脱氢制丙烯工艺(PDH)生产出来的PP成本仍维持在5000元/吨以下。近一个月丙烯价格因供应短缺上涨近1000元/吨,对粉料价格有较大提振,但粉粒料价差仍维持在500元/吨相对高位,丙烯价格上涨对PP成本和供应端影响不大。

另外,近期市场炒作OPEC9月冻产会议,国际油价快速攀升至50美元/桶附近。但目前各产油国对于OPEC冻产会议态度仅停留在口头层面,能否达成仍面临较大阻力。若OPEC执意将油价稳定在50美元/桶上方某一水平,相当于为美国页岩油企业开了绿灯。美国石油钻井平台已连续八周增加,原油产量也快速止跌回升,更高的油价水平将促使美国原油产量更快速地恢复。需求方面,全球范围内即将进入季节性需求淡季,原油市场库存面临进一步增加压力,油价走高不可持续。目前各主流机构对今明两年的油价预估在45-50美元/桶的区间水平,这预示着后期PP整体生产成本仍将维持在低位。

供应先紧后松

8月中旬以来,宁波台塑、中沙石化以及天津石化等PP装置相继检修,国内PP装置开工率下滑5个百分点至77%水平,其中拉丝生产比重下滑近10个百分点至29%,随着G20杭州峰会临近,镇海乙烯、绍兴三圆、宁波富德等累计140万吨装置计划月底开始检修一周,届时PP供应面临进一步收紧压力。而随着9月中旬石化装置检修陆续结束,PP市场供应将趋势性增加。

此外,由于当前PP生产利润丰厚,部分石化装置负荷提升至100%—120%,且神华新疆以及中天合创新建的煤制烯烃装置计划10月前后投产,广州石化20万吨新建的油化工装置计划11月投产,常州富德以及青海盐湖镁业累计30万吨PP装置也计划于四季度投产,一旦这些装置如期投产,PP市场供应压力将陡增。

从进口方面来看,近期PP外盘价格连续走跌,内外盘价差已经由前期倒挂转变为正挂200元/吨以上,预计后期PP进口量也将逐步缓慢回升。

下游需求不温不火

目前整个PP上下游产业链利润集中在上游生产环节,中间贸易商利润微薄,下游塑编和BOPP膜经过近期的补涨后利润稍有修复,但仍维持在低位。当前下游塑编企业为维持生产经营仍采购粉料来缓解成本压力,开工率缓慢回升至65%,原料库存多备货在12天左右。BOPP膜厂开工率下滑至66%,原料库存稳中下滑至5天,产成品库存累积至8天水平。据了解,为迎接G20杭州峰会召开,浙江地区会有接近70万吨BOPP装置产能进行为期两周的检修,基本可以抵消浙江地区上游PP生产企业140万吨的产能检修利好。后期PP下游企业需求延续不温不火局面概率偏大。

总体来看,9月中旬以后,市场将面临检修装置重启以及新建产能释放的双重压力,届时PP市场面临回落风险。

(作者单位:东吴期货)

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜